作者:小道量化实验室

一、背景

每当A股市值被低估的言论出现,指数基金都会受到热捧,巴菲特就会被搬出来作为定投指数基金的招牌。指数基金定投被聊过太多,今天想设计一个比定投逻辑稍微复杂一点但又不超出大众能理解的范围的指数ETF轮动策略。

我已经本周开始购买成立了$指数周轮动策略(ZH2207199)$

二、研究过程简述

策略设计思路十分简单——“追牛避熊”。计算过去一定时间范围内的沪深300、中证500涨跌幅,根据涨跌幅在两只指数ETF与货币ETF间进行轮动。争取做到在牛市中持有涨得猛的指数ETF以盈利,在熊市中持有货币ETF以避险。

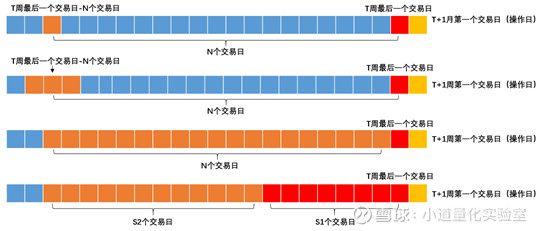

其中设计了多种计算指数过去涨跌幅的方法,本质都是“末 ÷ 初 – 1”,但对“末”和“初”的计算做了不同的尝试,包括尝试用收盘价或PE计算,及尝试用以下四种时间长度计算。下图中,涨跌幅 = 红色日期收盘价(或PE)均值 ÷ 褐色日期收盘价(或PE)均值 – 1。

接着用2015-01-01到2017-06-01的数据对四种涨跌幅策略进行参数调整,参数包括计算指标(收盘价、PE),买卖指数的涨跌幅阈值(涨跌幅多大才算是涨),指数ETF转换阈值(当另一只指数涨跌幅大于当前持有指数涨跌幅多少时才转去持有另一只指数ETF)及上述时间段N、S1、S2长度。(阈值的详情可见本文下一章)

最后把所得的所有最优参数组合模型代入2017-06-01到2020-05-30的数据进行回测,选择过拟合问题较不严重的策略为最终的策略。即下文所述策略。

三、策略介绍

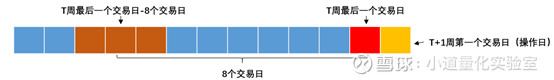

根据上周最后一个交易日PE,与前7到9天的PE均值对比,计算得到沪深300与中证500涨跌幅,并根据阈值判断该周应持有货币ETF、沪深300ETF还是中证500ETF。

3.1涨跌幅计算方式

上周最后一个交易日PE ÷ 前9到前7个交易日PE均值 – 1

即图中 红色日期的PE ÷ 褐色日期的PE的均值 – 1

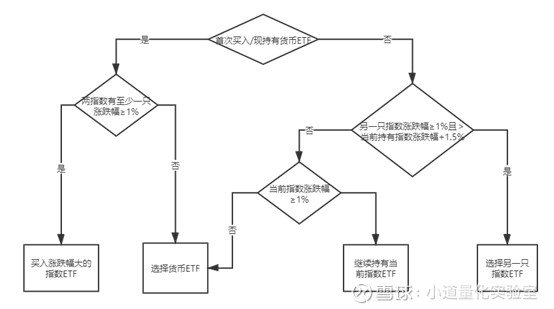

3.2阈值

买卖阈值:1% 转换阈值1.5%

1) 首次买入,或当前持有货币ETF,当指数涨跌幅≥1%,买入涨跌幅大的指数ETF;否则买入货币ETF,或继续持有货币ETF。

2) 当前持有沪深300ETF,若中证500涨跌幅≥1%且中证500涨跌幅 – 沪深300涨跌幅> 1.5%,转成持有中证500ETF;若沪深300与中证500涨跌幅均<1%,转成持有货币基金;否则,继续持有沪深300ETF。

3) 当前持有中证500ETF,同理操作。

四、策略回测表现

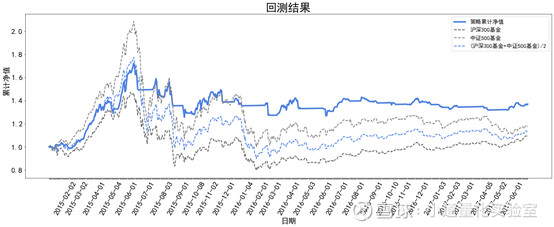

4.1样本内回测结果(2015-01-01到2017-06-01)

4.2样本外回测结果(2017-06-01到2020-05-30)

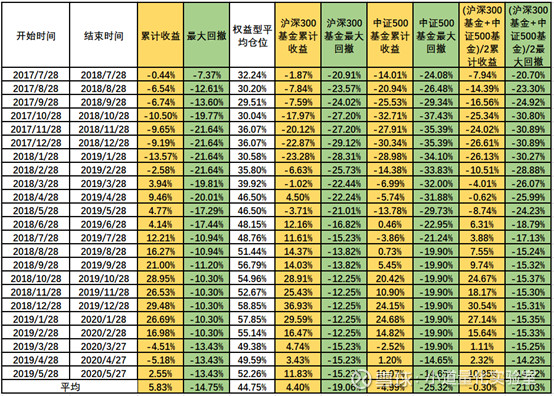

4.3样本外持有一年任意择时回测结果

4.4策略表现回测小结

在样本内策略收益远高于沪深300ETF、中证500ETF与基准(两指数ETF的均值),在样本外策略表现没有样本内优异,但也跑赢基准。主要关注样本外持有一年的任意择时回测,策略最大回撤在大部分年度小于沪深300ETF、中证500ETF及基准,同时收益、最大回撤的平均值均优于三者。