9月26日,国务院总理李克强主持召开国务院常务会议。会议明确对政策支持、商业化运营的个人养老金实行个人所得税优惠:对缴费者按每年12000元的限额予以税前扣除,投资收益暂不征税,领取收入实际税负降为3%。

个人养老金税优政策的正式落地,将进一步加速个人养老金制度的推广实施。

为积极“备战”个人养老金制度,近期,国有大行面向首批小部分客群内测个人养老金账户。招商银行、中信银行、兴业银行等股份行在手机APP上线个人养老金专区。个人养老金落地在即,本文分析财富管理机构在个人养老金推广的布局和服务现状,以及个人养老金政策落地后如何做好获客和服务。

01 行业现状

个人养老金渐行渐近,银行已抢先布局

1.银行搭建个人养老金账户,进行获客布局

据媒体报道,银行积极争取试点资格,正在根据人社部、银保监会等监管部门的要求,搭建个人养老金的资金账户体系,参与个人养老金信息管理服务平台系统对接测试。

市场端,个人养老金实行账户制,最大的受益方是银行。为了锁定客户唯一的养老金资金账户,银行积极备战。国有大行面向部分客户内测个人养老金账户,招商银行、中信银行、兴业银行等上线个人养老金专区。招商银行开展预约个人养老金参与现金抽奖活动。

除了银行,蚂蚁基金也上线了个人养老金专区,设置个人养老金政策订阅,并且对个人养老金投教信息进行搜索广告投放。

图:蚂蚁基金在百度搜索进行个人养老金投放

2.完善养老金融服务

在此之前,银行其实已经有针对养老相关的服务模块,常见的有养老计算器、养老金账户等。但是工具、账户、投教内容分散,没有形成服务体系。

个人养老金政策出台后,银行加速完善养老金融服务。针对客户第一、二、三支柱打造统一视图,对各类养老产品进行归集功能管理,集合账户、养老工具、养老服务等,打造一站式养老金融服务。如中信银行的幸福+养老账本,可以在专区查看社保卡、医保卡、企业年金等账户,并提供养老金融产品、社区、资讯等综合服务。

02 养老金融服务案例

养老金融服务初探

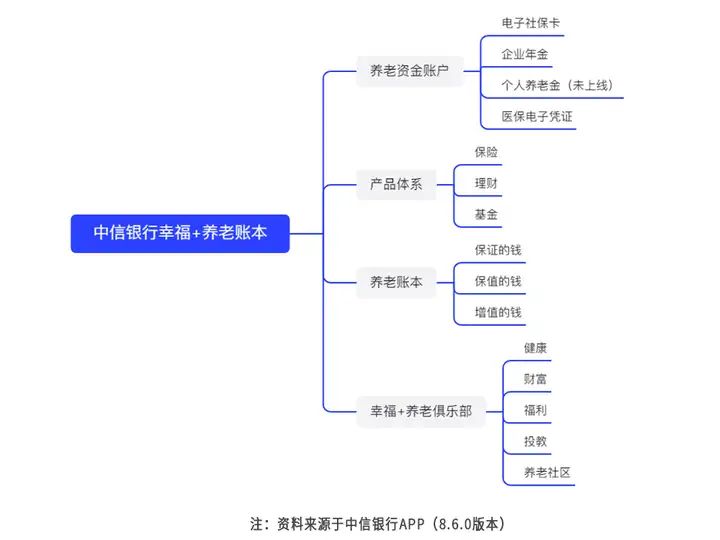

1.中信银行:六个一养老金融服务体系

今年年初,中信银行升级“幸福+”养老金融服务体系。这个体系主要包括“六个一”:一个账户、一套产品、一个账本、一套服务、一支队伍、一份报告。5月,中信银行发布了“幸福+”养老账本,中信银行体系中的前四个“一”都放在中信银行的养老专区。

中信银行的资金账户涵盖社保卡、企业年金、个人养老金(未上线)多个渠道,产品体系包含保险、理财、基金三类精选养老金融产品。养老账本采用“三笔钱”的理念,帮助客户归集和展示客户的养老资产。并且提供了涵盖健康、福利、投教、养老社区等一系列养老服务。

中信银行的养老专区服务平台形式多样,有视频、图文、产品。使用流程也非常顺畅,服务涵盖生活中的方方面面。但是不足之处在于服务的内容仍偏银发群体,如健康服务、养老社区等。对中年群体的服务较少。

2.蚂蚁基金:个人养老金专区,提供养老理财工具

支付宝上的养老服务相关的有养老金及个人养老金小程序。个人养老金页面目前仅有投教内容和上线订阅功能。养老金页面提供了保险和基金养老产品,及相关的理财工具和投教内容。养老金页面基本上可以满足养老投资需求。但是整体来看方案可选择度较少,陪伴内容仅有简单的投教内容。

总体而言,产品上仅有基金和保险两类产品,服务上支付宝也并未引入其他非金融服务场景和增值服务。

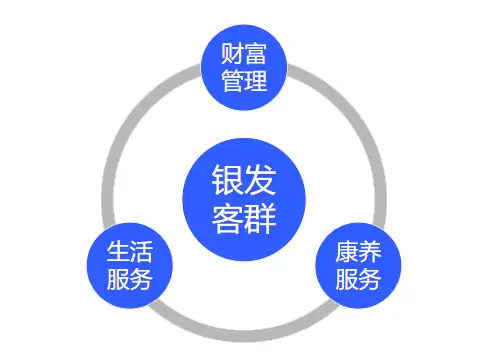

3.中国银行银发专区——养老客群一站式金融+服务

2021年1月28日,中国银行召开“岁悦长情”个人养老服务品牌发布会暨个人养老联合服务计划启动仪式。中国银行联合了中国银联、知名证券、基金、保险、信托等大型金融及康养机构,以及大型传媒、互联网公司等社会各界从事养老产业的行业机构,为我国养老客群提供专属金融服务、综合康养服务、品质生活服务、适老智能服务等一体化、一站式“金融+”服务支持。

图:中国银行银发客群综合服务

中国银行基于其优势,采取线上手机APP服务+线下特色网点双重服务,本文主要探讨线上服务。

在产品设计上,中国银行首页开设银发专区,为中老年养老群体提供专属服务。财富管理服务中,有专为老年人设立的财富管理专区,包含理财、代销资管、存款管理、基金、保险五大类产品。产品仅做简单分类,可理解为传统的老年专区理财产品货架。

银发专区有针对老年人的各类生活场景,通过划分为衣食住行娱情学7大生活场景,为其提供专属服务。在非金融服务上,因为银发群体的特殊性,中国银行采取线上线下结合的方式,如打造99银发节,在线下依托网点进行特色服务,线上推出系列“适老金融产品+敬老权益服务”。对各类生活产品进行特惠活动,开发重阳登高的互动小游戏。在内容资讯上,主要是针对养老金做了一定资讯内容,其余的资讯内容点击跳转后其实是通用内容。

据中国银行官方数据,银发专区上线一年用户超百万,帮用户打理金融资产超300亿元,可见银发专区的效果初步显现。

虽然中国银行银发专区聚合了多场景的养老客群服务,但是对细分场景包装不足,也未设置长期的引流、促活等运营手段。

总体来说,各财富管理机构对养老金融服务有初步的产品设计和思路,但是在运营上还存在许多不足之处。一方面服务的目标客群还是偏银发群体,相较个人养老金的广泛群体来说偏狭窄。另一方面与用户的沟通、交互不多,仅为单方面的内容输出和非高频使用场景,不利于提升用户黏性。

03 展望

个人养老金服务道阻且长,前期投教非常重要

1.短期做好存量客户转化,长期大力发展投教

短期看,个人养老金落地后,各机构目前手上有大量的存量客户,因此前期可能会迎来一波政策红利期,银行可加大力度获客。除了在自有平台使用各种玩法促进用户转化外,也可以尝试在公域渠道做广告投放,建立用户心智,抢先获客。

但长期看,税延政策优惠吸引力有限,储蓄养老深入人心,国民人均可支配收入待提高,个人养老金的规模难以快速提升。

新产品和新事物的出现需要长期的用户心智建立。对于金融产品来说,投顾是较好的用户心智侵占方式。但目前我国的金融产品销售中,投顾角色是缺位的。投顾尚未发展健全时,金融机构要利用投教来补齐短板。采用丰富多样的投教方式提升国民投资养老的意识,了解个人养老金的产品特点。待投顾机制发展逐渐健全,将养老金融与投顾服务结合起来,让养老金融实现普惠和利民。

2.引入合作伙伴,完善一站式养老服务

个人养老金也是金融产品的一个品类,机构也需要以投顾的思维去提供长期的服务,减少用户的流失和迁移。除此之外,养老金融服务体系靠银行或三方平台独自打造,财力精力有限,难免服务不完善。需引入基金公司、理财公司、财经大V等合作伙伴,共同在手机APP上提供系统运营,并配合线下的投顾服务,构建养老服务生态圈,打造养老服务闭环。

此外,目前各机构为养老金打造的模块较为分散,即使提供专区服务,也未纳入用户的整体资产配置中。需要将养老账户纳入用户的个人金融配置体系里,形成平台的整体服务。

3.个人养老金目标客群覆盖面大,需分层运营

个人养老金政策设立之初就带有普惠属性,目标客群相对养老客群、银发群体覆盖面更广。因此,需要再根据用户画像细分,制定不同的获客手段、运营方式。各金融机构在开始获客时,就需要考虑到用户分层的思路,为今后的陪伴和服务做好铺垫。

免责声明:以上数据均来自平台公开数据,因统计时间不同,数据会略有差异,我们力求客观公正使用网络工具,但对数据的准确性和完整性不作任何保证,文章中的信息或所表达的意见仅供参考。如数据有遗漏或有任何需求,请关注道乐科技微信公众号后台留言或发送邮件至research@szltech.com联系我们。

转载声明:商业转载请联系作者获得授权,非商业转载请注明出处。