作者:小道量化实验室

- 基金基本概况:

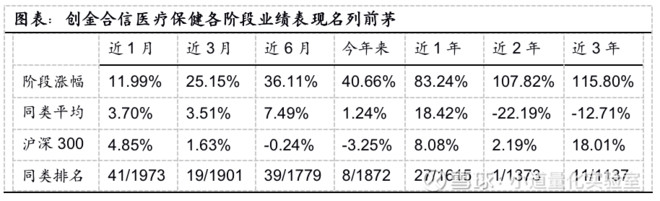

- 净值表现长期跑赢沪深300,基金份额主要为个人持有。

- 基金经理情况:

- 投资风格上:基金经理行业偏好医疗器械、创新药等领域,聚焦高景气领域;在持股上则偏好大盘成长,热衷重研发的创新药公司和医疗器械企业,且以激进为主,兼顾防守的操作作为管理该基金的逻辑主线。

- 投资能力和基金盈利来源上:基金长期重仓个股基本面良好,且买入时财务指标和估值指标表现良好的个股,选股能力较强。由于基金经理抓住19年下半年医药行业小牛行情,并通过持仓后的企业估值修复提振了基金收益。

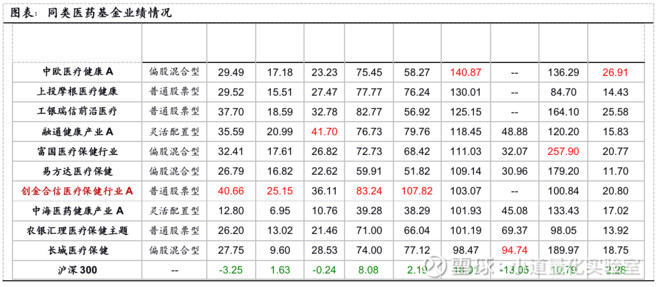

- 同类医疗基金对比:

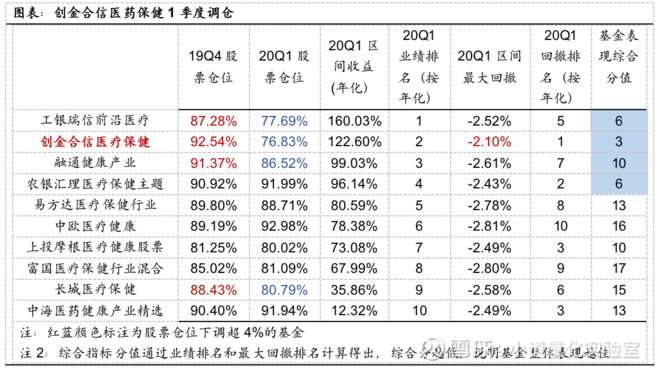

- 从基金综合表现对比分析:10只同类医疗优质基金中,3支股票仓位下调超4%的基金年化收益排名前3;利用业绩排名和最大回撤排名计算得出各基金综合指标分值,创金合信医疗保健的综合表现最佳。

- 从基金的二级细分行业对比分析:结合上述业绩排名和综合指标分值,挑选排名前4的基金,20Q1这4只基金重仓在医疗器械、化学制药和生物制品这3个短期表现最优异的细分板块占总市值比重均超过65%,由此可得出结论:医药生物行业的细分行业表现是存在分化的,基金的业绩表现与重仓股所在细分行业高度相关,因此,基金经理对一个行业内的某个细分行业的前景预判尤为重要。

一、医药表现总览

医药板块市场表现:长短期业绩表现均超越市场

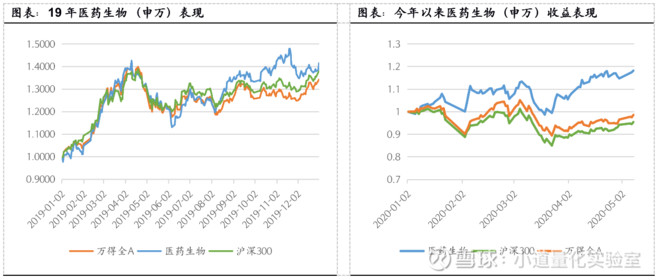

长期来看,自2010起至2020年5月8日,申万医药生物指数取得了139.92%的收益,远超同期沪深300收益率12.12%和万得全A的收益率48.16%。

短期来看,2019年医药行业营收增长12.99%,保持稳定增长,自2019年8月起,医药行业指数迎来了小牛行情,累计涨幅最高达23.53%。近期由于疫情影响,医药板块在普遍下跌的市场中凸显了防御属性,今年以来(数据统计至5.8)取得18.23%的收益,而同期沪深300和万得全A分别下跌4.55%与1.41%。

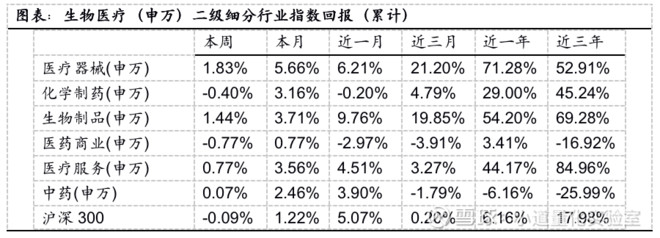

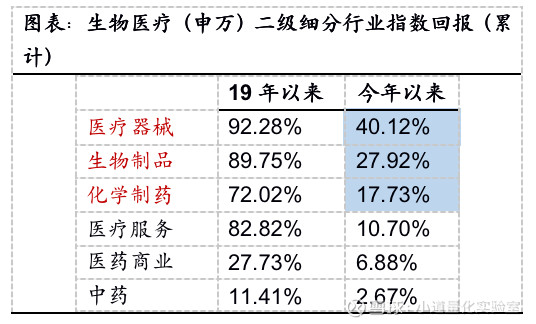

医药生物(申万)二级细分行业市场表现:分化显著

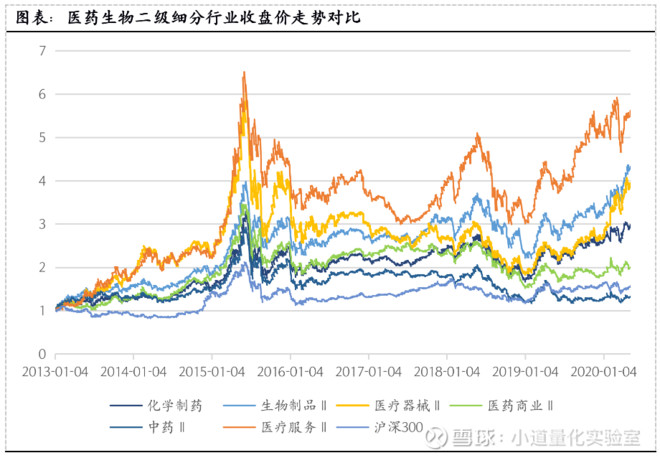

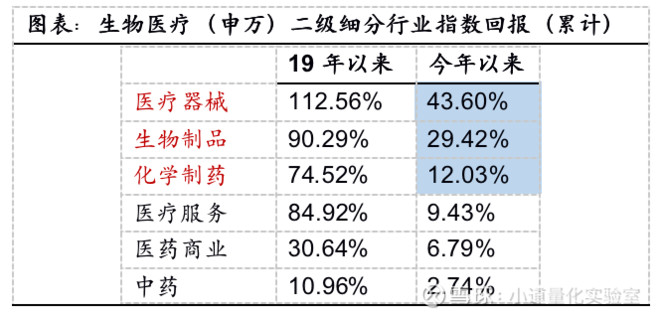

生物医药(申万一级)的6个二级细分行业包括医疗器械、化学制药、生物制品、医药商业、医疗服务和中药。

从长期来看,医疗服务表现最优,自2010年来的累计收益达459.29%,大幅超越其他细分行业,医疗器械次之,累计收益达295.63%。

从短期来看,不同板块分化显著,今年以来医疗器械、化学制药和生物制品这3个细分行业的累计收益最高,其中医疗器械的表现最优,今年以来收益达40.12%,该细分板块主要受益于国产替代以及疫情响,例如重症救护器械、防护用品、新冠检测试剂等医疗器械出口需求快速增长。但中药的表现明显弱于其他细分板块。

二、基金基本概况

医疗主题基金,通过自上而下和自下而上相结合策略选股:

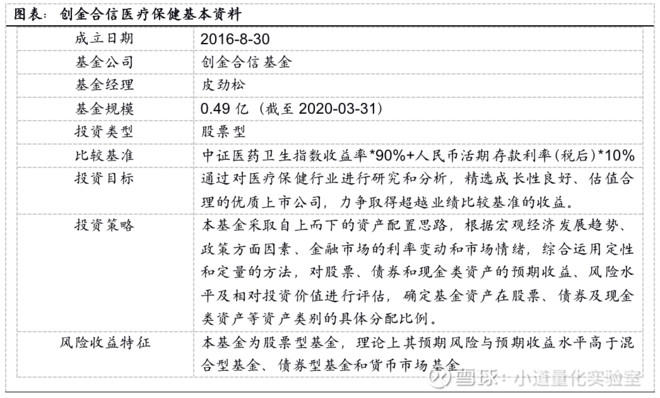

创金合信医疗保健成立于2016年8月30日,截止一季度末,基金规模为0.49亿,基金规模较小。历任基金经理有闫一帆、张荣和李晗,此前仓位一直维持在15%左右,在现基金皮劲松18年10月上任后,该基金才能算得上是一只真正的医药生物类主题基金,成立以来基金根据定义的医疗行业股票的范畴选出备选股票池,并在此基础上通过自上而下和自下而上相结合的方法挖掘优质上市公司,构建股票投资组合。

净值表现长期跑赢沪深300:

现任基金经理皮劲松2018年10月接任该基金以来,创金合信医疗保健净值表现长期

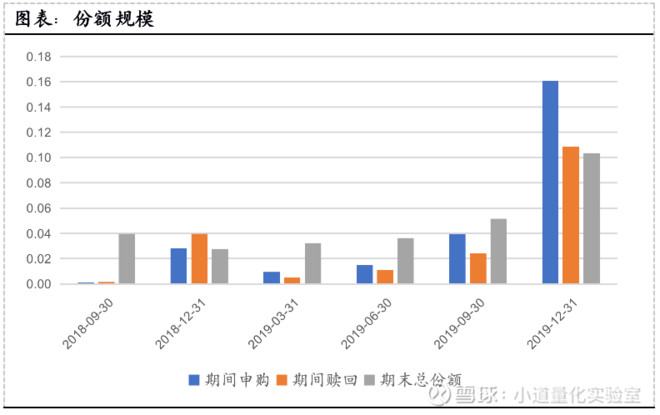

份额规模不断提升:

创金合信医疗保健股票A报告期末总份额0.26亿份,比上期增加147.62%,期末净资产0.49亿元,比上期增加想202.29%,推测19年有较好业绩表现带动了基金规模的提升。此外,由于基金规模较小,推测基金投资策略不受规模份额的影响~

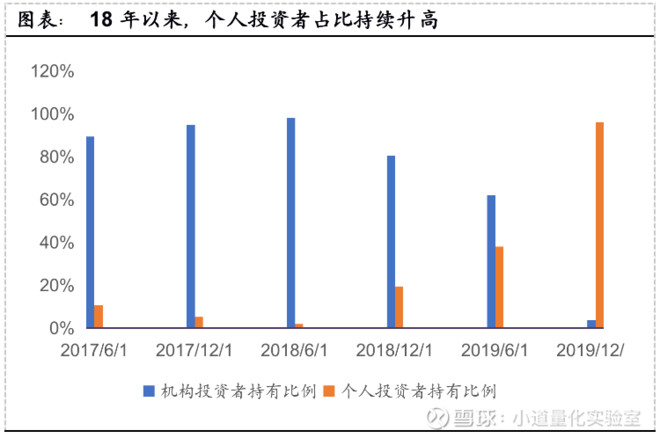

持有主力由机构转向个人:

创金合信医疗保健自成立以来持有人以基金机构持有者为主,各阶段占比均超过50%。自18第三个季度起占比差距逐步减小,个人投资者占比不断提高,19年半年报告期个人持有者比例提升至38.05%,20年年报告期个人持有者比例提升至96.22%,可以推测该基金自皮劲松任职以来更受大众投资者的青睐!

三、基金经理情况

1、基金经理基本介绍:

皮劲松先生,中国国籍,中国药科大学硕士,2009年9月至2012年4月先后任职于中药固体制剂国家工程中心、上海药明康德新药开发有限公司从事技术开发工作,2012年4月加入东莞证券研究所任研究员,2014年8月加入创金合信基金管理有限公司,历任研究员、投资经理。自2018年10月31日起任创金合信医疗保健行业股票型证券投资基金基金经理。自2019年09月25日起任创金合信沪港深研究精选灵活配置混合型证券投资基金基金经理。

从基金经理的简介可以看出皮劲松有一定的药科背景,对医药生物行业的了解较为深入,这使得基金经理在管理医疗主题基金时存在一定的优势。

2、投资风格

行业偏好:聚焦高景气领域,看好医疗器械、创新药等领域

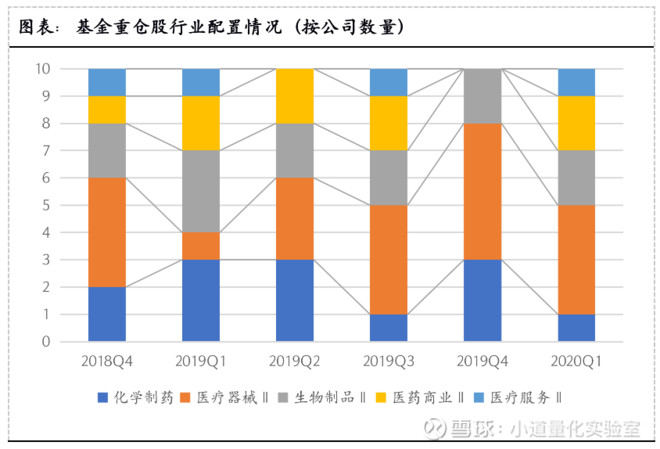

创金合信医疗保健是一支纯医疗生物(申万一级)主题基金,故从申万二级细分行业分析其行业配置情况。基金历史持仓除中药细分板块无重仓外,剩余5个细分板块均有布局。

从单个行业上看,结合重仓公司数量和持仓市值的行业配置情况分析,该基金当前看好医疗器械。19Q1的其重仓公司数量和持仓市值分别为5和2542.92万,20Q2的其重仓公司数量和持仓市值分别为4和3926.19万,不管是在公司数量还是持仓市值上,医疗器械这两个季度的重仓市值占比均大于其他细分板块,这也与基金经理公开表述的医疗器械行业展望基本一致。

从行业整体配置上看,该基金19Q1-20Q1的医疗器械、化学制药(创新药)和生物制品(创新药)细分板块占总市值比重分别为73.24%、78.20%、71.13%、100%和71.94%,如上集关于医药细分行业市场表现所述,这3个细分行业作为市场热点在短期有着最好的表现,此外,这也与19Q4和20Q1季度报告基金经理关于“聚焦高景气领域,看好医疗器械、创新药等板块”的观点匹配。

皮劲松还表示,在权益投资上,要兼顾短期和长期,短期尽量选择受疫情影响小的公司。站在更长周期考虑,还是要立足公司竞争力,疫情过后行业洗牌会加快,好公司会更强。

持股特征:偏好大盘成长,热衷重研发的创新药公司、医疗器械企业

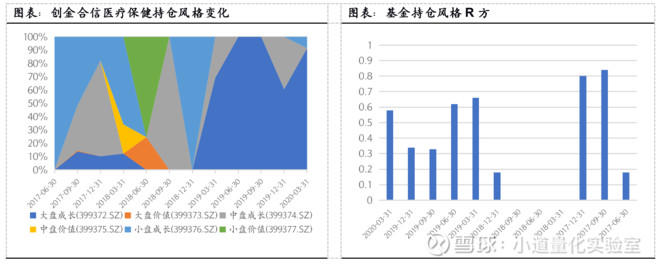

以巨潮风格指数作为持仓风格指标,18Q4基金持仓由小盘价值股为主逐步转变成中大盘成长股为主,期间较少持有价值股;19Q1开始,大盘成长风格占比逐渐提升,基金投资大盘成长为主的风格不断明晰,这一操作风格与基金经理公开表述的投资策略基本一致,即选择基本面过硬的且研发潜力较强的头部公司。对重仓企业研发研发能力的解读,下面对基金重仓股研发支出情况进行分析。

创金合信医疗保健20Q1重仓前3的恒瑞医药、迈瑞医疗和万孚生物的研发支出与营业收入占比自18Q4起至20Q1均大于7%,高于国内医药行业平均水平,其中重仓排名第1的恒瑞医药各季度的研发支出与营业收入均超过13%(全球大型制药公司研发投入占销售额比重的9%——18%之间),展现了大型制药公司在药品研发投入方面的绝对主力。这也与基金经理19Q4、今年2月份采访和20Q1季报关于“重点配置基本面扎实、高研发投入的企业,并看好创新药”的观点高度拟合。

整理了自基金经理接任6个季度以来持有时间最长的10支个股的公司标签,也同样印证了基金经理对与医疗器械、创新药有关的个股的偏好。

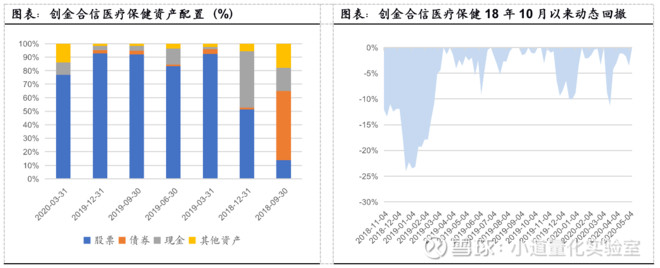

操作风格:激进为主,兼顾防守

创金合信医疗保健基金自皮劲松任职以来股票仓位稳定在90%左右高位,2020年1季度股票仓位下调至75%左右,预计考虑到疫情影响和行业风险进而下调股票仓位以规避市场震荡行情,在考虑传统宏观经济指标(如:GDP、PPI、CPI、利率变化等)、资金面情况、投资者预期、其他资产的预期收益与风险等等因素的基础上进行资产配置,体现了主动管理能力和自上而下的操作策略。

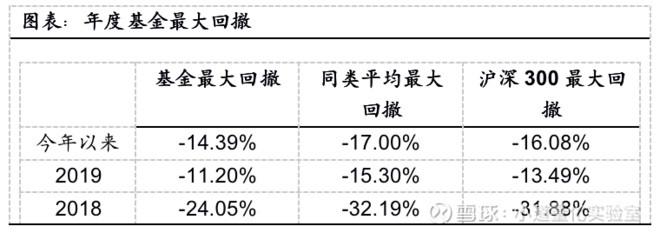

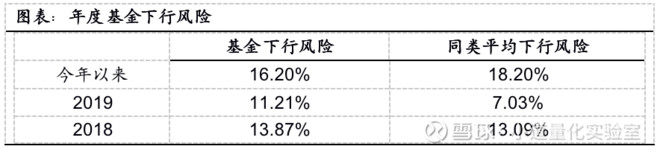

该基金长期取得超额收益,在回撤上虽低于同类平均和沪深300,但整体上无刻意控制回撤迹象。由于今年1季度下调了股仓,下行风险低于同类平均外,18年和19年下行风险分别为13.87%和11.21%,均高于同类基金。综合其持仓主要为大盘成长股,判断其操作风格为激进并兼顾防守。

3.投资能力和基金盈利分析

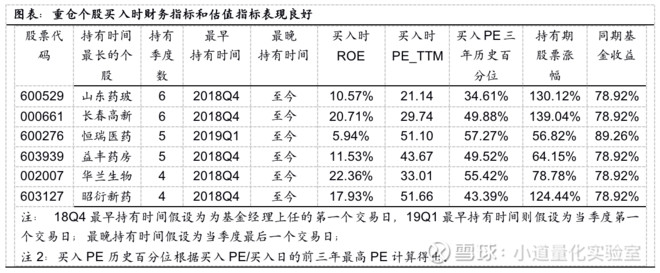

选股能力较强:长期重仓个股基本面良好,买入时财务指标和估值指标表现良好,买入时ROE较高,P/E处于较低历史百分位

从历史持仓来看,股票持仓信息以季度为频率披露,2018Q4至今共6个季度出现在前十大重仓股频率最高的股票分别为山东药玻(6次)、长春高新(6次)、恒瑞医药(5次)、益丰药房(5次)、华兰生物(4次)、和昭衍新药(4次)。

6只长期持有的个股中收益率均超过50%,其中3只持有期收益超过100%,体现了基金经理选股能力较强。

通过财务指标和估值指标发现基金经理选股时如实执行了他公开披露的价值选股策略:买入时,财务指标方面,长期持有的5只个股总体ROE较高(10.57%-22.36%);估值方面,买入时PE处于历史分位较低,4只个股买入时PE三年历史百分位低于50%。

市场行情+估值修复:基金经理抓住19年下半年医药行业小牛行情,持仓后企业估值修复提振基金收益

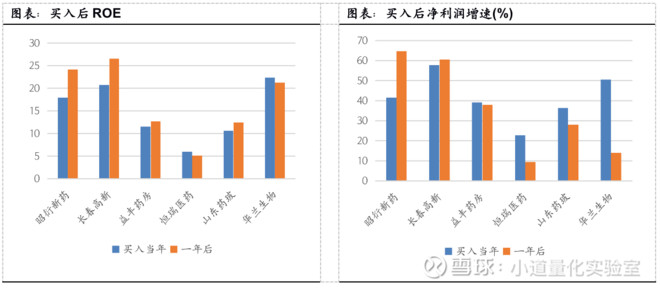

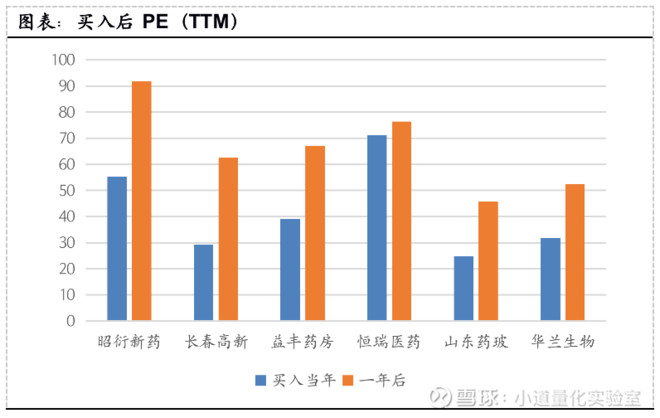

事后来看,长期重仓个股买入后估值指标和财务指标表现较为稳定或趋升,成长性得到体现。6只长期重仓股中,4只个股买入后ROE稳定或提升;以净利润增速作为成长性指标,整体利润增速稳定在高位,但仅有长春高新和昭衍新药2只个股的净利润增速有提升,根据其重仓个股买入后的PE情况,6只长期重仓股中均获得了较大提升,判断基金盈利来源多为个股的估值修复,基金经理在选股时注重被低估的且核心竞争力较强的优质个股。

从与医疗指数业绩走势的对比来看,医药生物指数19年下半年最大涨幅达27.04%,同期创金医疗合信涨幅达49.62%,可以说该基金在一定程度上抓住了19年下半年医药行情,但总体收益均大幅超过医药指数,究其原因,如前所述该基金经理精准地把握了景气度教高的板块,使基金获得了可观的超额收益。

说了这么多,小道给大家做一个简单的总结~

在投资风格上,基金经理行业偏好医疗器械、创新药等领域,聚焦高景气领域;在持股上则偏好大盘成长,热衷重研发的创新药公司和医疗器械企业,且以激进为主,兼顾防守的操作作为管理该基金的逻辑主线。

在投资能力和基金盈利来源的分析上,基金长期重仓个股基本面良好,且买入时财务指标和估值指标表现良好的个股,选股能力较强。由于基金经理抓住19年下半年医药行业小牛行情,并通过持仓后的企业估值修复提振了基金收益。

总体上,该基金适合对基金经理选股能力有较大要求,风险偏好较高,注重研发潜力较高公司,且对可接受的最大亏损控制在一定范围内的投资者,即认可通过部分安全措施例如基金经理通过自上而下的操作策略控制股票仓位,进而控制基金的回撤的做法。从上集的发布到中集,创金合信医疗保健在这个阶段的表现仍然非常优秀,符合预期判断,也非常期待后续的表现

四、同类医疗基金对比

1.同类医药基金综合表现对比分析

从wind中拉取出所有主动管理的医药基金,剔除基金成立不足3年,基金经理任期不足1年的基金,对剩下的基金进行基金规模、成立以来收益率、3年收益率、半年收益率共4个指标进行排名,综合选出了中长短期业绩优异的10支基金。

根据3年回报排名,依次是中欧医疗健康混合A、上投摩根医疗健康、工银瑞信前沿医疗、融通健康产业、富国医疗保健行业混合、易方达医疗保健行业、创金合信医疗保健行业A、中海医药健康产业A、农银汇理医疗保健主题、长城医疗保健。

对比10只同类医疗优质基金,从该基金20年第一季度大幅下调整体仓位的视角出发,可以看到3支股票仓位下调超4%的基金年化收益排名前3,创金合信医疗保健基金20Q1区间年化收益高达122.69%。

此外可以关注到,创金合信医疗保健的20Q1的区间回撤是10只基金里最小的,利用业绩排名和最大回撤排名计算得出其中综合指标分值为3,说明创金合信医疗保健基金在这10只基金中综合表现最佳。

综合中集本基金的选股特征和策略,故判断前3支基金的基金经理通过降低股票仓位有效地控制了基金回撤,并通过优选景气度高、低估值且核心竞争力较强的成长股使基金在短期内有过人表现,为投资者带来了超额收益。

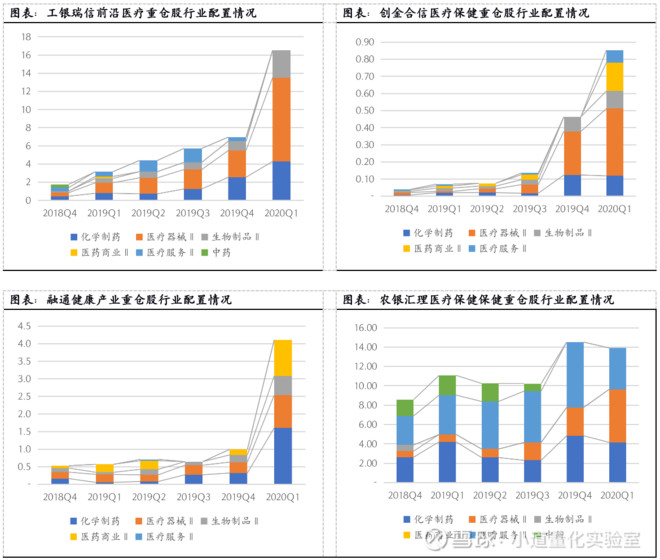

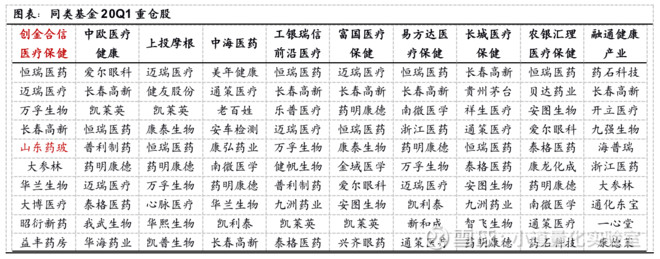

2.同类医药基金的二级细分行业对比分析

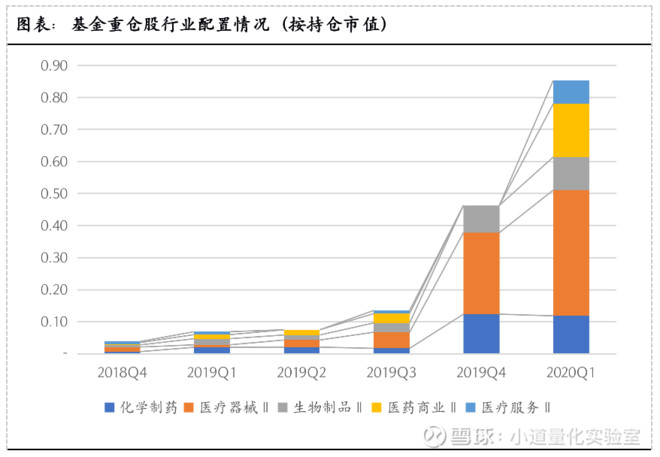

结合上述业绩排名和综合指标分值,挑选工银瑞信前沿医疗、创金合信医疗保健、融通健康产业和农银汇理医疗保健排名前4的基金,做基金重仓股行业配置情况的详细分析(按持仓市值)。

从横向来看,自2018Q4起,医疗器械在个基金市值占比中稳重有升。说明这四只基金长期看好医疗器械、化学制药和生物制品细分板块的优质个股,判断另外三位基金经理的观点与皮劲松此前关于看好医疗器械以及具备高研发投入企业的观点是一致的,这也说明了优秀的人似乎有着一样优秀的思想和表现。

从纵向来看,2020Q1同类基金重仓医疗器械、化学制药和生物制品。结合前述,这3个细分行业短期的累计收益最高,而2020Q1这4只基金中的医疗器械、化学制药和生物制品细分板块占总市值比重均超过65%,分别为100%、71.94%、75.04%和69.28%,其中20Q1累计收益最高的工银瑞信前沿医疗基金尤为突出,该基金100%重仓在这3个细分行业中,创金合信医疗保健和融通健康产业基金也有超70%重仓在这3个细分行业中,且均无重仓市场表现最差的中药行业。由此可得出结论:医药生物行业的细分行业表现是存在分化的,基金的业绩表现与重仓股所在细分行业高度相关,因此,基金经理对一个行业内的某个细分行业的前景预判尤为重要。而创金合信医疗保健能在短期有卓越的表现也是因为其精准地把握了细分行业个股的潜力。

3.同类医药基金的重仓股情况对比分析

从10支基金20Q1的重仓股数据来看,长春高新、恒瑞医药和药明康德为医药基金的重仓集中股,其中有9只基金都重仓了长春高新,迈瑞医疗、通策医疗、爱尔眼科紧随其后,均属于医药细分领域龙头企业,存在一定的同质性,进而呈现出相似的整体向上的走势。

此外,山东药玻(600529)为一家药用玻璃包装产品企业,归属与申万二级细分行业的医疗器械,创金合信医疗保健自基金经理任期以来,6个季度均重仓超7%于山东药玻,其中19Q1持仓比例达到了9.29%,而另外9支基金却少有基金重仓山东药玻,但山东药玻却在该基金持有期间涨幅达156.36%,更加说明了基金经理皮劲松相较于其他基金看好生产销售药用玻璃包装产品企业的前景,在个股的把握上有自己的选股理念,不趋同且更精准,某种程度上在某个细分概念上的掌控程度更加优秀。

说了这么多,这些优秀的基金有哪些相同点和哪些不同点呢,创金医疗保健有什么突出点,咱们做一个小小的总结~

在相同点上:(1)优质基金的重仓个股比较集中,均属于医药细分领域龙头企业,进而呈现出一些相似的走势;(2)在细分行业上这10个优质基金多重仓于短期来说表现较好的板块,把握能力高于业内平均水平。

在不同点上:(1)对细分行业把握的精准程度决定了你能否成为医疗主题基金的翘楚,就像刚刚提到的20Q1工银瑞信前沿医疗100%重仓在那3个细分行业,最后获得了这个季度的收益冠军的原因;(2)唯独创金医疗合信偏爱山东药玻,该个股最终也获得了超越同类医疗个股的超额收益,体现了皮劲松在个股的把握上有自己的选股理念,不趋同且更精准;(3)除此之外,在仓位上的控制上也在一定程度上使基金业绩出现分化。

五、后市展望

疫情的影像下,当前公募基金对于医药生物板块的聚焦凸显出医药行业的整体优势。从沪、深、港股通资产配置结构来看,恒瑞医药、迈瑞医疗、药明康德、爱尔眼科等行业龙头受到明显偏好;分领域来看,对创新化药、创新器械及生物制品领域的公司更加偏好。

展望医疗行业下阶段发展情况,疫情之下业绩表现更加分化,2季度医药需求逐步恢复正常。各板块的表现值得关注,化学制剂:药品市场整体增速低位,结构调整仍在持续,创新不断加码,预计中长期国内药品市场整体需求量的增长将会保持在5%-10%水平;医药商业:疫情下药店维持快速增长,传统商业板块后续逐步恢复;医疗服务:医药外包龙头业绩稳健,连锁服务有望需求反弹,连锁服务一季度受到疫情短暂冲击,二三季度有望迎来需求快速反弹;生物制品:疫苗、生长激素子行业维持高景气度,血制品回暖;医疗器械:肺炎疫情带动板块行情持续分化,关注受益品种和有望快速反弹的子领域;中药:板块整体业绩承压,盈利能力出现下滑

其中,对于创新药的配置逻辑主要是政策支持与国内企业近年来的创新积累:首先,国家政策支持国产创新药的态度坚定,一方面不断在加速临床审批,另一方面以动态调整的形式给予支持,随着医改不断深入,医保局的成立以及新药审批的加速,国内创新药企业进入蓬勃发展阶段。其次,创新药行业科技属性强,成长空间大,龙头公司的产品线逐渐进入兑现期且未来竞争格局良好。

此外,部分基金看好医疗器械,主要逻辑是医疗器械不仅受益于国产替代,而且免疫于医保控费政策。

风险小揭示:(1)主题基金持仓个股相关度高,风险较为集中;(2)受外围疫情影响,医药板块市场不确定性增强,存在可能性风险;(3)归因结果通过历史数据统计、建模和测算完成,可能与实际情况存在差异