1. 券商资管产品互联网代销平台

1.1券商资管代销渠道

券商资管多依托母公司渠道销售,因此过去代销渠道并不多。随着大集合公募化改造落地,券商资管的销售渠道向基金看齐,开始寻求更多代销渠道。因为券商资管与公募基金同属证监会监管体系,券商资管的代销渠道与基金的代销渠道基本一致,此处不再赘述。

1.2券商资管在三方销售平台现状

2020年,券商资管子公司设立速度逐渐呈现加快趋势,获批数量达新高,德邦资管、天风资管、甬兴资管、安信资管4家券商资管子公司开业,截至2020年年底,获批的券商资管子公司已增至20家。10月申万宏源证券发布公告称,拟出资25亿元设立全资资管子公司。可见随着券商进入公募化时代,券商加快设立券商资管子公司,适应资管新规,提升主动管理能力。

截至2021年1月12日,共13家券商及券商资管公司取得公募业务资格。其中东方红资管、浙商资管、渤海汇金资管、财通资管、长江资管、华泰资管、中泰资管和国泰君安资管8家资管公司取得公募业务资格。

目前券商资管处于主动管理转型和大集合改造的重要时期,此外,随着银行理财子公司的加速入场,给券商资管公司带来较大压力与挑战。

图表12 开业券商资管子公司一览数据来源:证监会,道乐研究院

取得公募资格的券商及券商资管机构

数据来源:证监会,道乐整理不少券商资管公司也自主拓展营销渠道,入驻蚂蚁财富、天天基金、理财通、金融等三方代销机构。

如微信的理财通,其券商理财频道主打的产品推介就有华泰证券、兴业证券、财通证券的几款低风险集合资产管理计划;支付宝平台上,“理财产品”模块下没有资管产品,仅上架了其他银行理财子公司、保险公司发布的理财产品;支付宝财富号方面,仅有7家资管开通了财富号,且都仅上架了为数不多的基金。

而据道乐统计,天天基金上理财产品的分类则更为细致。券商产品分为券商理财和券商公募,合作券商有德邦证券、东海证券、齐鲁证券、国海证券、长城证券、海通证券、广发证券、国泰君安证券、太平洋证券、中信证券、联储证券、光大证券、安信证券。总体来看,平台发布产品数量较少,仅有5只券商理财和10只券商公募可供购买,以固收类产品为主且仍沿用理财超市模式,仅仅做了简单的陈列工作;与支付宝不同的是,天天基金在高端理财模块中上架了兴证资管、招商资管、财通证券、长江证券等公司的集合资管计划,起投门槛较高,面向高净值投资者。

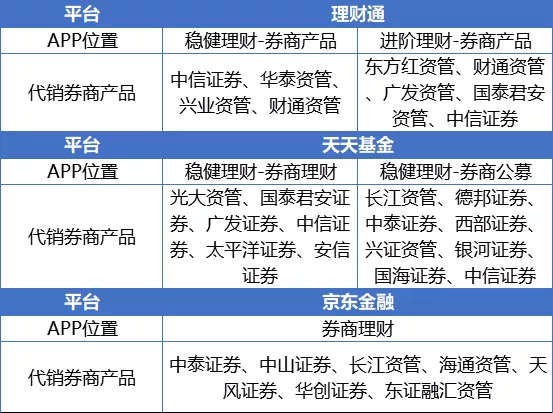

券商资管产品互联网平台代销情况

数据来源:公开平台,道乐研究院,数据截至2020年底

1.3总结与展望

总体来说,券商资管未来的营销渠道布局方向是向公募基金看齐。从监管来看,券商资管与公募基金同属证监会监管,在销售渠道上监管的标准未来趋于一致。从产品来看,券商资管的大集合改造产品与公募相似。但是基于券商资管的市场化情况、产品数量、公司实力,不同的券商资管在营销渠道战略上出现了分化。

部分券商资管业务市场化运营早、取得公募基金的牌照且产品线已经较为丰富,如东方红资管、财通资管等,已打造以母公司为核心,直销、银行、互联网三方代销相辅相成的代销渠道,多线发展。而部分中小型券商资管,因未取得公募牌照,集合产品较少,因此仍将重点放在母公司,代销的布局都比较少。

2. 券商资管子公司直销平台

2.1 2020券商资管自运营矩阵运营

证监会批准设立的20家证券资管子公司中,因德邦证券资管、天风证券资管、甬兴证券资管开业时间短,因此并无动作。其余均开设了官网和微信公众号。因券商资管的产品更多依赖母公司的券商渠道销售,且部分券商资管公司并未取得公募牌照,公募产品线不丰富,产品数量也较少。因此部分券商资管子公司对直销渠道搭建投入并不多。

在直销APP运营方面,仅东方红资管、财通资管、光证资管和中泰资管运营APP。2020年,东方红、财通资管和中泰资管的APP都迭代超过10次,财享通更是更新了3.0一个大的版本,可见投入了较多资源。与之相反的是长江资管,于8月和12月先后发布公告,暂停了其手机APP“超级掌柜”和微信公众号的微网页交易模块,直销渠道仅保留官网。

在APP的建设上,中泰资管和东方红资管的APP上线较早,因此APP的功能已经较为完善。而财通资管与光证资管的APP近两年才上线,因此更聚焦于交易功能。从2020年APP的迭代情况来看,各个APP均在基金展示上进行了一定优化迭代,迭代的功能更多是产品和交易的基础功能。

图表 23 2020年券商资管子公司APP迭代情况

数据来源:iOSAPPstore,道乐研究院

与公募基金APP对比,券商资管APP功能更简单,一方面陪伴内容较少,仅东方红APP和中泰资管APP设立了较为完善的观点与资讯板块,但在与用户互动的社区板块基本没有。此外,在运营上活动的频率相比基金APP较低。

可见券商资管APP的运营并未进入精细化的阶段,各个APP的功能也趋于同质化,并未有更多特色,未来还有较大的发展空间。

目前来看,不同券商资管对于直销平台的运营呈现差异化。取得公募基金牌照和较早市场化运营的券商资管公司,如东方红资管、财通资管等,直销渠道布局已经较为完善,与公募基金公司拉齐标准。

部分资管机构未取得公募牌照,产品线较为单一,产品业绩不亮眼,而APP合规改造等需要投入较多运维资源,因此部分券商资管机构将目光转移至三方互联网代销渠道,短期内先重点聚焦券商集合改造以及产品设计、投研能力提升等方面。

2.2总结与展望

2020年7月31日,证监会对《证券投资基金管理公司管理办法》进行了修订,并更名为《公开募集证券投资基金管理人监督管理办法》(征求意见稿)(以下简称“新规”)。新规优化了公募牌照制度,适当放宽“一参一控”限制,允许同一主体同时控制一家基金公司和一家公募持牌机构。随着申请公募牌照限制放宽,券商申请公募牌照踊跃。随着券商财富管理转型的推进,成立券商资产管理子公司成为券商参公的重要方式,券商资管子公司也将持续市场化。

但券商资源近年来主要将注意力放在集合改造上。截至2020年12月中旬,券商资管累计有93只券商集合产品完成了公募化改造,资产净值总计约1500亿元。从规模来看,券商资管大集合产品的公募化转型速度仍然偏慢,目前为止,全市场有超过7000亿的产品尚在途中。虽然资管新规过渡期延长至2021年底,但也仅剩1年期限,券商资管公司集合改造的压力较大,因此部分券商资管机构在渠道布局、产品营销上乏力,后劲不足。

券商资管公司获得公募牌照后,产品线将更加丰富,销售渠道也将随之拓宽,券商资管公司的销售渠道运营或将向公募基金看齐,也将投入更多资源来建设和运营直销平台,参与到APP的竞争之中。

本文摘选自2020年资产管理及财富管理互联网零售年鉴第二、三章

免责声明:

以上数据均来自平台公开数据,因统计时间不同,数据会略有差异,我们力求客观公正使用网络工具,但对数据的准确性和完整性不作任何保证,文章中的信息或所表达的意见仅供参考。如数据有遗漏或有任何需求,请关注道乐科技微信公众号后台留言或发送邮件至research@szltech.com联系我们。

了解更多资讯请关注道乐科技公众号