01行业动态

◆代销机构基金保有量规模前100强出炉

中国基金报 2021.05.14

中国证券投资基金业协会公布了2021年一季度代销机构的公募基金保有量规模前100强榜单,一大批受到投资者信赖和长期持有的基金销售平台,开始揭开面纱。

榜单的公布有利于引导基金代销机构做好持续营销,更为关注投资人长期利益和倡导长期投资,叠加实施近半年的基金销售新规的约束等各项监管举措,将进一步完善基金行业生态,促进财富管理行业的规范健康发展。

保有量规模前100强出炉 招行、蚂蚁领先市场

为引导行业加大对公募基金的持续营销力度,抑制“赎旧买新”行为,今天,中国证券投资基金业协会公示2021年1季度销售机构公募基金销售保有规模排名。

从权益类基金保有量规模排名看,招商银行以6711亿元规模居首,蚂蚁基金5719亿元次之,工商银行4992亿元,位居第三名;另有建设银行、天天基金、中国银行等10家机构权益类基金保有规模也超过千亿。

而从非货基保有量规模排名看,蚂蚁基金、招商银行、工商银行位列前三强,非货基保有量规模分别为8901亿元、7079亿元、5366亿元,中国银行、天天基金、建设银行等十多家代销机构也位居“千亿俱乐部”。

多位业内人士表示,行业协会公布代销机构基金销售保有规模榜单和排名,对引导行业关注持续营销,保护投资者长期利益,抑制“赎旧买新”行为等有积极作用。

据统计,目前公募基金销售机构共551家,其中代销机构419家,直销机构132家。而榜单中前100家的代销机构中,商业银行31家,保有量占比61%,仍为代销机构中的主力军;证券公司47家,保有量占比16%;独立基金销售机构18家,保有量占比22%;其他类型销售机构4家,保有量占比0.48%。

《销售办法》实施近半年 代销机构积极转型 主动引导长期投资

在2020年8月,证监会就发布《公开募集证券投资基金销售机构监督管理办法》(以下简称《销售办法》)及配套规则,自2020年10月1日起施行。《销售办法》明确要求,基金销售机构应建立健全内部考核机制,将基金销售保有规模、投资人长期投资收益等纳入考核评价指标体系,严禁短期激励等行为。如今,《销售办法》实施近半年,多家机构落实效果较好。

嘉实财富表示,自2020年8月28日《销售办法》出台以来,嘉实财富严格落实《销售办法》要求,将基金销售保有规模、投资人长期投资收益等纳入考核评价指标体系,嘉实财富从未进行短期激励,坚持以投资人利益为核心和长期投资的理念,将投资人长期投资收益、有效引导投资人进行长期投资等纳入销售人员考核体系。

据嘉实财富透露,2020年全年,嘉实财富共为客户创造了约31亿元回报。监管层发布的基金销售新规,对于从事基金销售业务的相关机构提出了更高、更明确的规范运营的要求,对于整个资管行业的长期规范发展,将会起到重要的推动作用。新规加强了对基金销售机构及基金销售业务的监管,有助于着力培育以投资者利益为核心、以长期理性投资为导向的市场环境,有利于进一步发挥基金行业增强居民财富效应、支持实体经济发展的功能作用。

汇成基金也表示,作为服务专业资管机构的基金投资交易平台,公司一直坚持长期持有投资理念,在公司内部考核机制上以保有规模为基准,不考虑申赎交易规模。同时,对于汇成基金服务的大型专业机构投资者而言,通常认申购费按单笔计算为1000元,并没有激励机制导向新基金销售,更多还是老基金持续营销,公司也建设了行业领先的专业投研服务体系,向客户传达长期投资理念,避免快进快出的短期行为。

◆重大突破!亚太第一全球第五,中国公募基金排名跃升

金融界 2021.05.09

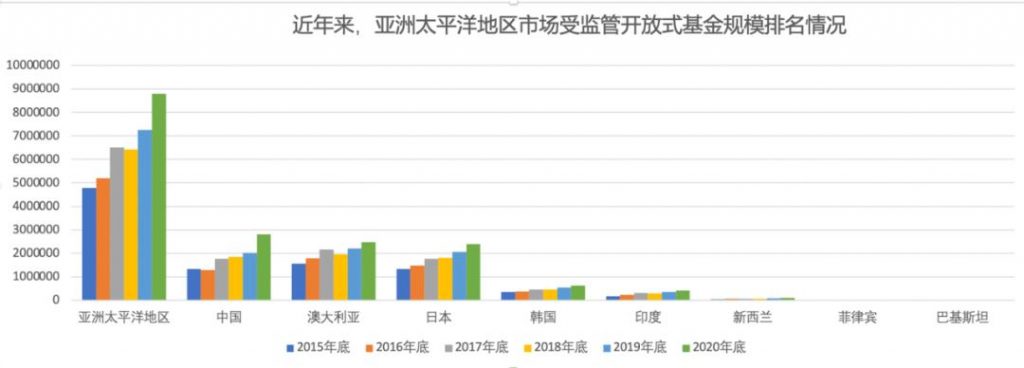

美国投资公司协会(ICI)发布2020年度报告显示。2020年底,我国开放式公募基金规模首次超过日本和澳大利亚,成为亚太地区第一。全球来看,2020年底我国开放式公募基金规模位居全球第五,超过英国、法国等发达国家。

跃居亚太榜首

美国投资公司协会发布的数据显示,截至2020年底,我国开放式公募基金规模达2.81万亿美元。2020年中国股市表现出众,基金发行火热,在多重因素影响下,2020年底,中国开放式公募基金超越澳大利亚和日本,成为亚太地区冠军。

单位:百万美元

全球排名第五

美国投资公司协会统计显示,截至2020年底,全球受监管的开放式基金总规模为63.1万亿美元。美国受监管的开放式基金规模为29.3万亿美元,欧洲为21.8万亿美元,亚太地区为8.8万亿美元,全球其余地区合计3.2万亿美元。截至2020年底,亚太地区受监管的开放式基金总规模不足全球总规模的七分之一。

全球各地区(国家)受监管的开放式基金规模

根据ICI的统计口径,受监管的开放式基金包括一般公募基金(不含ETF)、ETF、机构基金,对应到我国相当于公募基金中开放式基金。

受监管开放式基金全球排名前十

ICI数据显示,截至2020年底,受监管的开放式基金规模排名前十的国家分别为美国、卢森堡、爱尔兰、德国、中国、法国、澳大利亚、日本、英国、加拿大。中国排名第五。

发行火爆助推排名提升

中国排名上升背后是2020年公募基金火热的发行。ICI统计显示,2020年中国的开放式公募基金净申购为5748亿美元,在亚洲太平洋地区遥遥领先,为同期第二名日本净申购数值的3倍以上,接近第三名印度的20倍。

表:2020年亚太地区受监管开放式基金净申购情况

◆招行“财富开放平台”升级 ,近40家机构抢先入驻

新浪财经 2021.05.11

继2020年财报提出将“打造大财富管理价值循环链”作为全行未来五年的工作主线之后,招行近日官宣了一直默默打造的财富开放平台的最新进展,已有易方达基金、中欧基金、建信理财、交银理财、招商信诺、泰康在线等近40家资管机构首批入驻。

2020年初开始,招行在开放之路上继续前行,内推“开放融合”的组织文化,外建多边共赢的“财富生态”。本次财富开放平台的推出是招行顺应行业规律,主动升级财富管理业务模式的又一重要举措。

关于财富开放平台

入驻招行的财富开放平台,合作机构可直接触达其持仓客户和潜在客户,招行作为平台方将从智能运营、智慧风控等方面为合作伙伴赋能,并依托丰富的资讯内容、多样化的运营活动以及对标互金的产品体验,实现从售前—售中—售后对客户的全流程陪伴服务。

如果将App站内视为招行的公域,财富开放平台就是招行为合作机构提供的可由自己掌控的“私域”。合作机构可以通过丰富的内容配置,拉近与客户的距离,增进客户对机构与产品的认知,在长期互信的基础上,促进粉丝及客户的获取、转化与提升。

在财富开放平台的经营过程中,招行提供的不仅是流量,还有硬核的产品能力与平台化经营赋能。

而在运营方面,招商银行App更是毫无保留地开放了包括图文、视频、直播、小程序等在内的全部运营工具。合作机构可根据自身的特点,自主发布产品介绍、投教陪伴等内容,逐步打造私域口碑。不仅如此,财富开放平台还对接了招商银行App强大的系统能力,支持快速配置并上线营销活动。

对于招行来说,则是看重了合作伙伴的财富陪伴内容生产能力。合作机构围绕宏观研究、行业资讯、市场异动、投资理念、资产配置、基金季报/月报等关键词,持续生产陪伴内容,更好地陪伴客户。招行对各机构的陪伴内容进行详尽的分析与梳理,通过强大的数据分析能力,搭建起优质陪伴内容评估体系与标签体系,并通过与合作伙伴的共享,引导他们不断优化陪伴质量与陪伴体验。

截至目前,近40家入驻机构已生产陪伴内容千余篇,累计阅读量突破千万。

◆百位高管变更 千只基金换人 ,公募大发展打响人才争夺战。

中国基金网 2021.05.07

2021年前4个月,公募机构共有108位高管发生变更,1000余只公募基金更换了基金经理。业内人士表示,在公募行业高速发展的大背景下,各大机构对优秀人才的渴求,加速了行业的人才流动。

知名高管密集“转会”

截至4月30日,今年共计有108位基金公司高管出现变动,涉及58家机构。其中,董事长变更人数达到20人,总经理变动人数达到34人,副总经理变动人数达到40人。

2月,原鹏华基金副总经理高阳回归老东家博时基金,担任总经理。3月中旬,固收老将饶刚正式离任东方红资管副总经理一职,在业内引起轰动,其下一站或为睿远基金。此外,贾红波离任前海开源总经理,银河基金副总经理钱睿南辞职,都一度引发业内关注。

4月30日,红土创新基金发布了一则总经理任命书。自4月29日起,原鹏华基金总裁助理兼权益投资总监冀洪涛成为该公司新任总经理、公司董事。同时,自总经理任职之日起,该公司董事长阮菲不再代为行使总经理职责。

优秀基金经理加速流动

截至4月30日,今年有1054只(各类份额分别计算)公募基金变更了基金经理,其中包括380只主动权益类基金和564只主动偏债型基金。

整体来看,一些公募基金产品改由明星基金经理接任管理。以广发基金张芊为例,她拥有20年的投研经历,于4月8日接任管理广发安悦回报、广发增强债券两只基金产品。

也有部分投资能力突出的基金经理选择了离职,造成基金产品换人。以宝盈医疗健康沪港深为例,姚艺在3月9日被增聘为该基金的基金经理,与郝淼共同管理。

人才争夺战打响

“随着公募行业步入高速发展阶段,优秀人才供给不足成为人才频繁流动的主要原因。”华南一位公募基金人士认为,从行业内部看,大型公司希望稳固地位,中小公司渴求突围发展,导致各大公募机构对优秀管理和投研人才的争夺越来越激烈。

谈到如何留住优秀人才,华南一位基金公司高管也提到,高薪酬、高激励只是留住优秀人才的手段之一。随着资本市场的不断成熟,公募基金的平台优势逐渐显现,能通过完善的技术系统、强大的投研支持,给优秀基金经理提供较为纯粹的投资环境。

另外,公募基金行业的优秀人才更渴望实现自我价值、社会价值,提供好的公司文化、环境也同样重要。

◆新基金经理队伍开始不断扩容 ,超200位“新人”补充一线

中国基金网 2020.05.12

数据显示,今年以来公募基金行业有95家基金公司合计新聘209位基金经理,比2020年双双出现大幅增长。新基金经理的不断涌现与行业变化有关。一方面,近两年基金规模快速扩张,需要更多的基金经理与之匹配;另一方面,在一波行情过后,老基金经理往往会去寻求新的发展平台和机会;与此同时,产业的新变化也给了新人崭露头角的机会。

基金经理大扩容

截至5月11日,公募基金行业中,今年有95家基金公司合计新聘了209位基金经理;同时有68家基金公司出现基金经理离任的情况,合计离任84位。在2020年同期,共有79家基金公司合计新聘115位基金经理;59家基金公司共78位基金经理离任。

具体到基金公司,广发基金、华宝基金、华夏基金、嘉实基金、南方基金和鹏华基金的基金经理团队均增加了6位成员;安信基金和中信建投基金均新聘5位基金经理;还有北信瑞丰基金、博时基金、创金合信基金、国寿安保基金、华安基金和上海东方证券资管、西部利得等基金公司均新聘了4位基金经理。

敏锐把握行业变化

从行业来看,近两年公募基金行业的大发展,让不少基金公司的规模快速扩张,而基金经理的数量也需要与规模相匹配。

◆去年“爆款王”基金规模缩水176亿元 ,多只规模骤降90%。

中国证券报 2020.05.12

“爆款王”规模腰斩

数据显示,2020年内新发规模最大偏股混合型基金、成立规模达321亿元的南方成长先锋,截至今年一季度末,规模缩减176亿元,整体缩水54.84%。还有部分主动偏股型基金规模大幅缩水80%,有些甚至缩水超90%。

不仅这一只,一些在发行时被“全民疯抢”的基金同样面临如此窘境。较发行时期基金规模缩水超100亿元的还有汇添富稳健收益A、华安聚优精选两只基金。此外,工银高质量成长A、汇添富中盘价值精选A、鹏华匠心精选A等基金也较发行时的规模缩减了80亿元。部分爆款基金规模缩水比例超过60%甚至80%。

例如,成立于2020年5月22日的易方达均衡成长,作为一日售罄的爆款基金,发行规模达269.67亿元,然而今年一季度末规模降至103.57亿元,整体规模减少166.09亿元,缩减比例达61.59%。成立于2020年1月14日的富国龙头优势,规模也从发行时的54.61亿元降至今年一季度末的7.73亿元,基金规模减少了46.88亿元,缩减比例超八成。成立于2020年2月的永赢科技驱动A,规模也从发行时的79.20亿元降至今年一季度的11.31亿元,规模减少67.89亿元,缩减比例达85.72%。

有基金规模缩水超90%

中国证券报记者统计发现,多只近两年成立的基金,在近一年的时间里遭遇大量赎回。其中,部分主动偏股型基金的规模缩减比例达80%,有些甚至超90%。

Wind数据显示,成立于2020年4月的财通资管行业精选,发行规模为22.10亿元,但截至2021年3月31日,最新基金规模仅余1.87亿元,整体减少了20亿元,规模缩减比例达91.53%。规模缩减超九成的主动偏股型基金还有长城量化小盘,一季度末规模2.08亿元,相比发行时的21.91亿元缩减了90.50%。

缩水原因何在

从业绩表现看,以上多数基金成立以来收益表现一般。在此背景下,多名基金经理解释了规模下降给投资操作带来的影响。

中信建投行业轮换A的基金经理栾江伟在其基金一季报中指出,由于规模下降,持仓深交所股票比例更高,所以科创板新股无法打新。嘉实稳福混合A基金经理轩璇也指出,一季度由于在市场大幅波动期出现大额赎回,导致股票仓位在其间被动大幅提高,导致净值波动被动加大。大成绝对收益A基金经理夏高亦表示,受到市场风格切换以及大额赎回的影响,基金选股超额收益出现回撤,对冲之后导致净值产生下滑,跑输业绩基准。

除市场风格和基金经理调仓因素外,天相投顾高级基金研究员杨佳星表示,去年很多爆款基金发行的背景是权益市场的火爆,而规模快速下降的主要原因则是今年一季度市场的大幅波动。随着一季度权益市场回落,市场情绪也逐步趋冷,部分在市场火热期进场追逐爆款的投资者寻求退出市场,集中赎回,也有部分投资者是在高位获利了结。

事实上,并非所有爆款基金规模都大幅缩水,有些甚至在市场回调时规模有增无减。

02 重点基金公司跟踪

◆丢掉“最赚钱公募”王冠,天弘基金发生了什么?

中国基金网 04.30

2020年天弘基金营收被易方达反超,一季度余额宝规模跌破万亿。

数据显示,天弘基金2020年营业收入83.77亿元,同比增长15.7%,被易方达以92.05亿元反超;净利润26.44亿元,同样不及易方达,丢掉了“最赚钱公募”的王冠。

与此同时,天弘余额宝一季报数据显示,该货币基金规模跌下万亿神坛,相比2020年末缩水2184亿元。

天弘基金产品费率结构不平衡

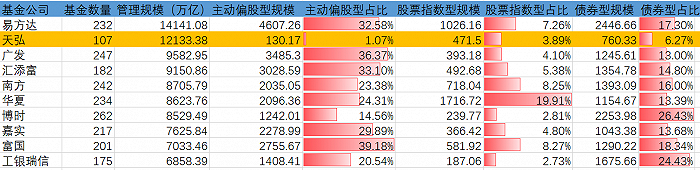

Wind数据统计显示,截至2021年一季度末,资管规模排名前十的基金公司中,天弘基金管理总规模为12133.38万亿,排名第二,仅次于易方达。

但是具体到各类型的基金产品,天弘旗下的权益类产品规模非常小,偏科严重。其中,主动偏股型基金总规模仅为130.17亿元,占比为1.07%;股票指数型基金总规模为471.5亿元,占比为3.89%;债券型基金总规模为760.33亿元,占比为6.27%。天弘余额宝的规模则近万亿。

表:截至2020年一季度末,资管规模前十名的基金公司产品结构

不同类型的基金申购/认购费率则大不同。界面新闻记者调研发现,按照费率从高到低,依次是:股票型>混合型>债券型>指数型>货币型。

具体到营收层面,天弘基金因为主动偏股型基金的占比较低,无法和以主动权益见长的易方达相比。反而因为货币基金规模较大,付出了高昂的销售服务费。

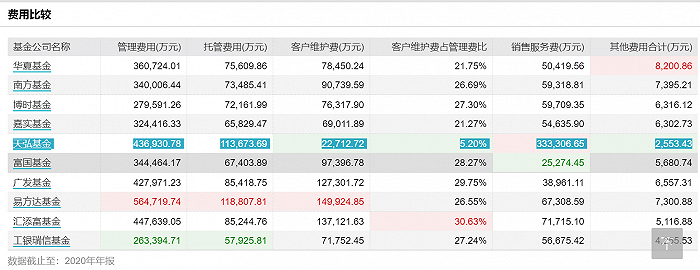

天弘基金的客户维护费、销售服务费支出水平与别家公司截然不同。Wind数据显示,和其他公募动辄近十亿元级别的客户维护费相比,天弘基金2020年客户维护费仅2.27亿元,而销售服务费则高达33.33亿元,远超第二名汇添富基金的7.17亿元。

表:2020年资管规模前十名的基金公司管理费用明细。

权益基金发行难 核心基金经理留不住

数据显示,截至今年一季度末,天弘基金旗下共计104只基金。和2019年底相比,货币型基金仍为4只,股票型基金从18只增加到34只,混合型基金从18只增加到30只,债券型基金从21只增加到33只,指数型基金从17只增加到34只。

表:天弘基金近三年公募产品数量明细

虽然数量有所增加,但新发行基金更多是规模较小的“迷你基”。在今年年初业内频频诞生爆款“日光基”的背景下,天弘基金共计发行了5只主动型基金,规模合计只有17.1亿元。

表:今年以来天弘基金发行的主动权益类基金明细

主动权益类型基金缺乏市场号召力,则和投资者对天弘基金的“刻板印象”有关,更是因为天弘基金目前急缺“业绩能打”的基金经理。

数据显示,目前天弘基金共计有32位基金经理,基金经理平均任职年限3.63年。基金经理年限少于1年的有7人,1-5年的有18人,5年以上的7人。

具体来看,任职年限超过8年的仅有3位,分别是陈钢、姜晓丽、王登峰,他们掌管的基金分别为天弘鑫利三年定开债、天弘永利债券A、天弘余额宝等债券、货币型基金。其中,管理余额宝的基金经理正是王登峰。

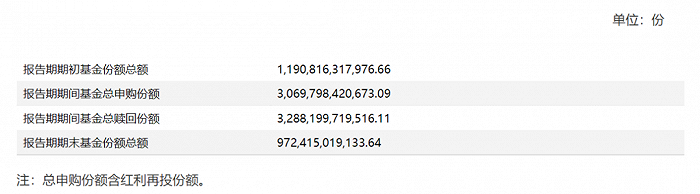

天弘余额宝一季度净赎回超2000亿

2021年一季度,天弘余额宝总申购份额为30698亿份,总赎回32882亿份,报告期末规模为9724.15亿元,较2020年底减少了2184.01亿元。

表:余额宝一季度份额变动明细

蚂蚁聚宝的负责人曾表示。“余额宝是用来满足用户小额、零散资金管理的需求,其消费属性较强,理财属性较弱。而蚂蚁聚宝将在更大范围内向金融机构开放,包括向货币基金开放代销渠道。”

天弘余额宝7日年化收益率的不断下滑。截至今年4月26日,余额宝7日年化收益率为2.16%,而嘉合货币为3.26%,创金合信货币为2.69%,中欧货币为2.40%。

表:自成立以来,余额宝七日年化收益率变动明细

曾经最主要的销售渠道——支付宝,也已经悄然“背弃”了天弘基金。

对于余额宝的规模下滑,天弘基金表示,规模变动是基金产品的正常现象,对于天弘余额宝这么大体量的基金来说,上千亿的规模变动是很正常的,过往也曾经多次出现过,未对基金平稳运作产生影响。就变动比例而言,本季度天弘余额宝规模变化比例约18%,属于正常水平。余额宝规模的变动不会影响客户的持有体验,依然是客户现金管理的好工具。天弘余额宝作为系统性重要货币基金,2021年一季度末投资组合平均剩余期限仅有57天,在货币基金中处于较低水平,同时天弘余额宝的现金比例、高流动资产比例都保持较高水平,能较好地匹配客户短期现金管理的需求。

2021年,公募行业的竞争聚焦到主动管理能力,市场资金愈发向头部优秀的基金经理聚拢。核心投研人才队伍缺乏凝聚力、基金经理相继离任,则让天弘基金无法赶上近两年的权益大年,最终成为“爆款基金时代”的看客。

◆ 建信基金成长道路困难重重

中国基金网 2021.04.29

建信基金管理规模大缩水

截至一季度末,建信基金的非货币管理规模为1282.77亿元,环比下降21.95%。除此之外,作为拥有16年发展经验的老牌银行系基金公司,建信基金目前还面临了主力业务长期业绩萎靡、爆款基金缺席、公司净利润同比下滑等难题。

公募机构的最新管理规模随着一季报披露完毕也正式出炉。整体来看,头部效应进一步凸显,部分基金公司的管理规模显著增长。据同花顺iFinD数据显示,易方达基金、广发基金、富国基金等机构的最新非货币管理规模依次分别为9346.13亿元、5848.38亿元、4842.07亿元,较前一季度分别增长1301.8亿元、793.44亿元、698.06亿元,增幅分别约为16.18%、15.7%、16.85%。

而在上述基金公司管理规模显著增长的同时,却有个别基金公司的管理规模却逆势下滑。数据显示,截至2021年一季度末,建信基金的非货币管理规模为1283.08亿元,在全市场144家基金管理人中排名第28位。但在2020年四季度末,建信基金的非货币规模为1644.02亿元,在全市场143家基金管理人中排第22名。据此估算,建信基金最新一季的非货币管理规模环比减少360.94亿元,下降21.95%。若拉长时间来看,2020年前三季度,建信基金的非货币管理规模分别为1239.44亿元、1446.17亿元、1414.39亿元,在全市场的排名也在第22-23名中徘徊。

“主力军”业绩萎靡

数据显示,2021年一季度末,建信基金旗下债基规模为885.2亿元,占比高达68.99%。而在2020年的各个季度末,建信基金旗下债券型基金的规模占比均超70%。

虽然规模占比依然较大,但作为建信基金旗下主力产品的债基长期业绩表现却未尽如人意。同花顺iFinD数据显示,截至4月27日,在建信基金旗下数据可取得的45只(份额分开计算,下同)债基中,有21只产品近一年的收益率跑输同类平均,占比近五成。拉长时间至近三年来看,则有超八成的债基跑输同类平均。

爆款产品长期缺席

数据显示,今年以来,建信基金共发行了8只基金,其中包括5只主动权益类基金、2只指数基金及1只债券型基金。但募集规模方面,仅有建信臻选混合、建信智汇优选一年持有期混合超10亿元,分别募集到51.37亿元、27亿元。北京商报记者注意到,上述2只产品的募集时间均为今年1月,但在此期间,公募基金也喜迎“开门红”,百亿、千亿级爆款频出,上述产品的实募规模在此背景下也难言出色。

然而,爆款难出并非短期现象。在2020年“公募大年”期间,建信基金旗下的新发基金在募集规模上也稍显逊色。据同花顺iFinD数据显示,2020年,新发规模超百亿元的新基金共有31只,但这其中却不见建信基金的身影。

北京商报记者注意到,2020年度,建信基金发行的新基金募集规模超10亿元的仅有建信高股息主题股票、建信利率债策略纯债债券A、建信中证全指证券公司ETF、建信中债1-3年农发行债券指数A、建信中债湖北省地方政府债指数,而上述产品的募集规模分别为15.96亿元、17.5亿元、29.78亿元、65.1亿元、71.47亿元。

郭施亮表示,近两年,整个市场发行新基金的节奏明显加快,但在当前基金产品同质化较严重的背景下,竞争压力也明显见长。因此,对于业绩表现一般的基金公司而言,获客成本有限,新基金的销售情况也相对有限。

权益类基金成发力重点

据建信基金官网显示,建信基金成立于2005年9月,是由中国建设银行联合美国信安金融集团及中国华电集团资本控股有限公司出资成立。同时,建信基金也是境内首批成立的银行系基金公司之一。但据建设银行2020年年报披露,建信基金2020年净利润为11.19亿元,同比下滑9.61%。

扭转当前的局面

“一方面,主要还是要实现优秀人才的积累,可以通过股权激励等方式留住人才。另一方面,则是要把产品做好,提升业绩。特别是对于债券型基金而言,近两年频频出现信用债违约的风险,这也在一定程度上考验了基金管理人的资产管理水平。”郭施亮如是说。

建信基金在接受北京商报记者采访时则提到,未来公司将以金融科技为手段提升投资能力,不断优化产品布局,重点发力权益类基金,以更加专业的投资能力为投资者提供更好的服务。

03 大家之谈

暂无资讯

获取更多行业资讯,请关注道乐科技微信公众号

道乐科技

互联网财富管理运营服务商

商务合作:周经理 188-2624-1835