本文内容由道乐AI产品【乐创】辅助生成,如需试用请联系我们。

基金周报摘要

行业动态

- 21家券商三季报出炉,七成实现增长

- 公募基金三季报披露完毕

- 超3000只基金宣布降费,基金公司多举措应对影响

- 个人系公募规模大分化,最猛激增超150亿元

- 基金投顾试点四周年: 服务资产规模近1500亿元,客户数超500万

营销动态

- 固收产品受追捧,互联网平台加强严选“标准”

- 对市场保持乐观,基金公司积极自购

产品动态

- 增量扩围,四单消费基础设施REITs获受理

- 近八成增强策略ETF获超额收益,最高超8%

- 红利低波指数年内涨超14%,主题基金密集申报

- 科创指数产品规模超1600亿元,科创100ETF“新品上架”

- 转债上演“过山车”行情,布局性价比凸显

- 社保基金持仓股业绩普遍向好,重仓36股市值均超10亿元

机构动态

- 蚂蚁理财平台“基金排行”功能做出新调整

- 易方达、富国基金申报的深证50ETF已获批

01 行业动态

◆21家券商三季报出炉,七成实现增长

澎湃新闻 2023.10.28

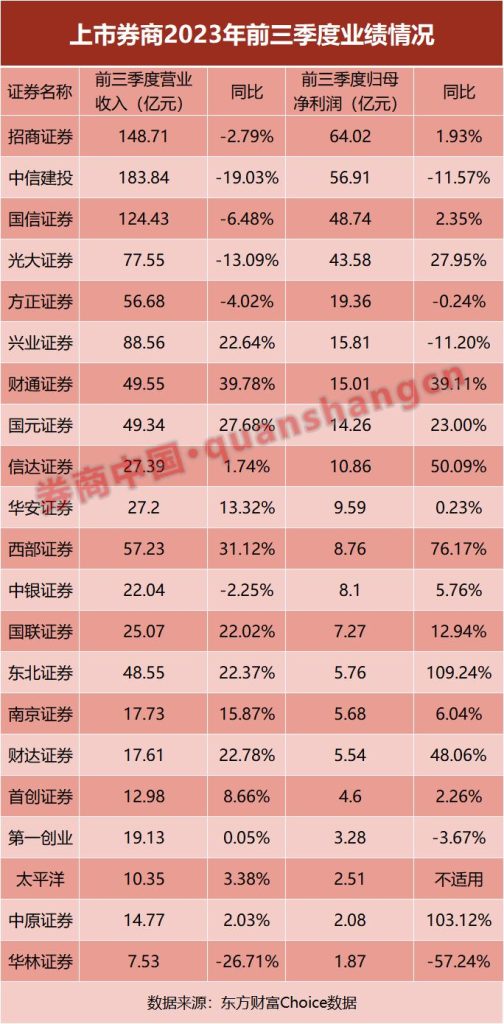

截至目前,已有21家上市券商披露三季报,其中今年前三季度净利实现正增长的占比达七成,自营投资为多数券商业绩增长主要原因,而经纪、投行业务则整体下滑较为明显。同时,“券茅”东方财富的三季报也在27日晚间揭晓,前三季度归母净利润62.09亿元,同比下降5.84%。

从目前已披露的券商来看,营收方面,今年前三季度,中信建投以183.84亿元暂居第一,暂居第二至第五的分别是招商证券(148.71亿元)、国信证券(124.43亿元)、兴业证券(88.56亿元)、光大证券(77.55亿元)。净利方面,排名暂居第一的是招商证券,今年前三季度实现净利64.02亿元;第二目前是中信建投,为56.91亿元。

从业绩同比变化来看,有七成券商净利实现了正增长。其中,东北证券与中原证券均100%以上的净利同比增长;西部证券也同比增幅较大,达到76%;信达证券、财达证券净利同比增幅也分别为50%、48%。不过,也有部分券商净利同比下滑,分别是方正证券、第一创业、兴业证券、中信建投、华林证券。

◆公募基金三季报披露完毕

中国证券投资基金业协会 2023.10.28

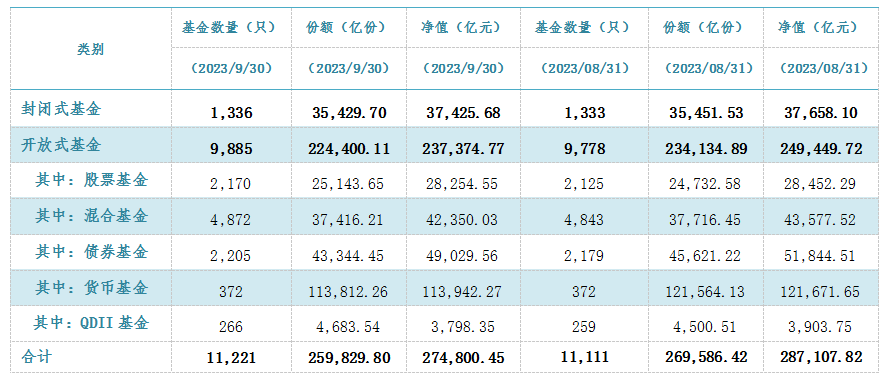

截至2023年9月底,我国境内共有基金管理公司144家,其中,外商投资基金管理公司48家(包括中外合资和外商独资),内资基金管理公司96家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司1家。以上机构管理的公募基金资产净值合计27.48万亿元。

表中“封闭式基金”包含申报为封闭运作和定期开放的基金。由于四舍五入原因,可能存在分项之和不等于合计的情形。基金数量统计不含已向证监会报送清盘的基金。数据来源于中国证监会。

◆超3000只基金宣布降费,基金公司多举措应对影响

中国基金报 2023.10.30

据不完全统计,公募基金行业费率改革启动三个多月,已有超百家基金公司下调了管理费和托管费,涉及3000只以上的基金产品。整体来看,随着降费改革的推进,以主动权益类基金为主的降费潮已逐步扩大至债基、货基、指基以及“固收+”产品。

毫无疑问,费率改革给行业经营带来了挑战,但中长期也给行业带来不少机遇。多家机构表示,会积极增加带附加值的服务,同时进一步加强投研力量,把业绩做好,通过规模的提升来应对降费的影响;也有一些基金公司表示,未来会调整业务布局,更侧重机构业务、专户业务、直销业务等,多维度发力,提质增效。

◆个人系公募规模大分化,最猛激增超150亿元

中国基金报 2023.10.30

随着公募基金三季报陆续披露,市场关注的个人系基金公司规模数据也新鲜出炉。在今年前三季度股债市场分化行情中,从规模变化看,在今年债市火热、股市低迷的市场环境中,以固收类业务见长的个人系公募,规模实现了明显增长,如惠升基金规模激增152亿元,同泰基金同期规模增长超70亿元。但权益类基金整体表现不佳,今年以来,部分主攻权益类投资的基金公司如泓德基金、睿远基金、中庚基金等,规模出现了明显缩水。

多位业内人士表示,个人系基金公司在业务结构上往往集中在创始团队的资源,今年股债市场的“跷跷板”效应,也更加凸显了市场周期对公司规模的影响。作为发展初期的个人系公募,业务布局应该在自身优势基础上突出特色化、差异化,逐渐补全产品线,提升公司经营管理的抗风险能力。

◆基金投顾试点四周年: 服务资产规模近1500亿元,客户数超500万

中国基金报 2023.10.30

2019年10月,证监会启动公募基金投资顾问业务试点工作,首批共有18家机构获得试点资格。截至今年3月底,共有60家机构纳入试点,服务资产规模达1464亿元,客户总数524万户,10万元以下的个人投资者占比94%。

其中,盈米基金投顾服务资产规模超过300亿元,约占全市场规模的20%,成为买方投顾龙头公司。盈米基金在组织架构上设计了高度自治又深度协同的BU管理模式,能够为不同类型的客户提供更有针对性的投顾服务,并形成飞轮效应。华安基金组建了专门的投顾投资团队,截至2023年9月30日,华安投顾各组合策略的整体复投率近五成,部分高权益组合的复投率超八成,客户留存率超六成。

总体来看,基金投资顾问业务试点运行平稳,“三分投、七分顾”成行业共识。专业买方中介力量不断扩容,客户投资行为得到有效改善。各家试点机构积极探索特色化发展路径,努力提升基民获得感。

02营销动态

◆固收产品受追捧,互联网平台加强严选“标准”

中国基金报 2023.10.29

市场震荡之下,固收类产品成为市场的宠儿,然而债市也出现波动,不少一些大型互联网基金销售巨头开始出手,提升固收类产品的选品指标,希望能给投资者较好的投资体验。

不少互联网基金销售机构对高波及低波产品的标准都有所调整,更严格的“严选”。近期,蚂蚁基金提升了对固收类产品的回撤要求,一些高波产品最大回撤或不超4%,低波类产品的回撤或不超2%。“蚂蚁基金会对进入精选池的产品会设定一系列的指标作为考察标准,例如回撤、胜率、连续多少天的盈利能力以及规模每日赎回量等等,这些指标会根据市场情况动态调整。”一位业内人士也表示。

◆对市场保持乐观,基金公司积极自购

中国证券报 2023.10.30

10月29日,易方达基金宣布2亿元自购易方达沪深300ETF。10月以来,易方达基金、交银施罗德基金、景顺长城基金、兴银基金等多家基金公司密集出手自购。虽然A股市场近期震荡调整,但公募基金公司对中国资本市场长期健康稳定发展充满信心,率先在底部区域“播种”,把握结构性机会。基金机构表示,指数下行空间有限,当前时点布局优质企业有望获得较好的中长期回报。

10月29日,易方达基金发布关于运用固有资金投资旗下基金的公告,基于对中国资本市场长期健康稳定发展的信心,公司将于近日运用固有资金2亿元投资易方达沪深300交易型开放式指数发起式证券投资基金。

在自购的原因上,多数基金公司表达了对中国资本市场长期健康稳定发展的信心。在自购的资金来源方面,基金公司运用的资金以固有资金为主。此外,在投资期限方面,一些基金公司在自购公告中承诺了投资时间,大多不少于一年。

03产品动态

◆增量扩围,四单消费基础设施REITs获受理

中国证券报 2023.10.27

10月26日,沪深交易所共受理四单消费基础设施公募REITs。这是10月20日证监会修订发布《公开募集基础设施证券投资基金指引(试行)》(简称《指引》)后不到一周时间内首批获得受理的试点项目,标志着我国基础设施公募REITs资产范围拓宽已得到市场积极响应和实践。

据了解,首批四单消费基础设施REITs底层资产均较为优质,运营稳定性良好,经营业绩具备较强的增长潜力。其中,沪市两个项目分别为“华夏金茂购物中心封闭式基础设施证券投资基金”(简称“华夏金茂消费REIT”)和“嘉实物美消费封闭式基础设施证券投资基金”(简称“嘉实物美消费REIT”)。

业内人士认为,消费基础设施REITs项目的推出,一方面将进一步丰富REITs资产类型和投资标的,为基础设施REITs市场长期健康发展带来成长性和活跃度。另一方面,有利于加速消费领域企业构建“投融建管退”良性循环,促进运营管理提质增效,助力企业向轻资产运营战略转型。

◆近八成增强策略ETF获超额收益,最高超8%

中国基金报 2023.10.30

Wind数据显示,截至10月27日,全市场23只增强策略ETF产品中,成立以来获取超额收益的有18只,占比接近八成。成立以来平均超额回报达2.07%;其中,招商中证1000增强策略ETF、华泰柏瑞中证500增强策略ETF超额回报居前,均超过8%。

同时,在今年权益类基金低迷时期,增强策略ETF也获得了1.97%的平均超额回报。其中,招商中证1000增强策略ETF、银华中证1000增强策略ETF回报居前,都在6%以上。

多位业内人士表示,增强策略ETF产品超额收益优势有望持续,有望获得更多投资者关注。

◆红利低波指数年内涨超14%,主题基金密集申报

中国基金报 2023.10.30

今年以来,红利低波策略指数表现突出。Wind数据显示,截至10月27日,中证红利指数年内涨幅达到7.86%,红利低波、红利低波100指数双双涨超14%,大幅跑赢主流宽基指数,也优于绝大部分中证策略指数。

基于对“红利+低波”投资价值的看好,基金公司密集申报相关指数产品。交银施罗德、平安、博时、大成等多家公募于近期上报了红利低波基金。

业内认为,在长期利率下行、不确定性因素较多的市场环境中,红利低波策略因其较高的防御性和低波动性,具备较高吸引力,未来配置性的需求或驱动红利低波相关产品迎来较大发展。

◆科创指数产品规模超1600亿元,科创100ETF“新品上架”

第一财经 2023.10.30

截至目前,科创指数境内外产品规模超过1600亿元,其中科创50ETF产品规模超过1400亿元,为境内第二大宽基指数产品。

自2020年11月首批4只科创50ETF产品上市后,科创50ETF产品规模已从首发的200亿元快速增长至超过1400亿元,在近3年时间内规模增长超7倍,其中,今年以来,科创50ETF规模已增长75%。与此同时,科创50指数受到境外投资者的关注,在美国、英国、日本等7个国家和地区的交易所相继上市13只产品,产品规模突破15亿元,是境外产品最多的A股指数之一。

2023年8月7日,聚焦科创板中盘的科创100指数正式发布,首批4只科创100ETF上市后规模持续增长。10月19日,4只科创100ETF联接基金正式获批并已于近日完成发行,10月26日,第二批4只科创100ETF紧随其后获批。根据Wind数据,截至目前基金份额超89亿元,较募集规模增长约29%。

◆转债上演“过山车”行情,布局性价比凸显

中国基金报 2023.10.30

10月以来,转债市场上演“过山车”行情。数据显示,截至10月23日,中证转债指数10月以来跌幅达4.44%,并在10月23日创下年内新低,但此后4个交易日,中证转债指数又一路走高,10月24日至27日区间涨幅达2.55%。受此影响,重仓可转债的基金业绩表现也明显波动。Wind数据显示,截至10月27日,市场可转债基金月内回报均告负,部分产品收益率低至-4.4%。

业内人士认为,10月以来,随着权益市场快速调整,叠加债市资金面收紧,转债也出现“跟跌不跟涨”的状态,估值大幅压缩,但也正是在价格和估值双双压缩的背景下,当前布局性价比相对较高。

◆社保基金持仓股业绩普遍向好,重仓36股市值均超10亿元

证券时报网 2023.10.30

据统计,截至10月28日,A股中,社保基金现身472股,合计持股496.18亿股,持仓市值超3210亿元。

从行业来看,社保基金重点配置医药生物、机械设备、电子、基础化工、计算机、电力设备行业,持仓上市公司均超过30家。

从持仓市值来看,医药生物、有色金属、基础化工、电力设备行业社保基金持仓市值均超百亿元;另外,机械设备、电子、计算机超90亿元。上述重点配置的六大板块,社保基金总持仓市值742.56亿元。三季度末,社保基金持仓市值超10亿元的个股36只,总市值2185.03亿元。其中社保基金理事会直接投资的农业银行、工商银行、交通银行、方正证券、国信证券等5股,持仓市值居前。方正证券于2022年完成重整,社保基金理事会受让约10.9亿股,至今仍为公司第三大流通股东。

04机构动态

◆蚂蚁理财平台“基金排行”功能做出新调整

中国基金报 2023.10.29

蚂蚁理财平台上一直颇受关注的“基金排行”功能近期做出新调整。作为可筛选榜单,基金排行新提供了“长期高赢率”、“低回撤率”等多个选基指标。近期基金排行右上角出现“高赢率”标签,十分醒目。点进排行后会发现,“长期高赢率”是一项新增的选基指标。

整体来看,目前该排行共有50多项筛选维度,涵盖基金属性、收益能力、抗风险波动、投资性价比、持仓特点、基金经理等维度,相比之前大幅细化,也更倾向于帮助基民深度决策、优化投资体验。

这些指标设立的背后,某种程度上折射出行业发展思维从产品导向转向客户为上的趋势,围绕客户关心的低波动、高性价比、盈利概率等角度筛选绩优产品,切实增强投资者投资安全感和获得感,力争改变“基金赚钱基民不赚钱”的痛点。

◆易方达、富国基金申报的深证50ETF已获批

中国基金报 2023.10.27

首批深证50ETF来了,花落易方达、富国基金。10月27日,据获悉,易方达、富国基金申报的“深证50交易型开放式指数证券投资基金”已经获批,投资者布局深市龙头公司又有了新的投资工具。

业内人士表示,深证50指数覆盖了具有鲜明“深市”特色的新核心资产,“A股行业龙头”和“公司治理优秀”是两大特色。首批深证50ETF的获批,将为实体经济发展引来资金活水,在当前权益市场底部的配置价值非常突出。

免责声明:以上信息均来自公开平台,我们力求客观公正使用网络工具,但对数据的准确性和完整性不作任何保证,文章中的信息或所表达的意见仅供参考。如数据有遗漏或有任何需求,请关注道乐科技微信公众号后台留言或发送邮件至research@szltech.com联系我们。