作者:码农养基场 2020-4-15

最近小码收到了不少程序员朋友的留言私信,提了很多理财相关的问题。我寻思着不如开一个栏目【每周一问】,专门回答各位的留言问题,欢迎各位踊跃留言。今天的主题是关于各种理财的抄底时机怎么估算。

这是一个很有趣,同时也是一个存在很多误解的问题。【抄底】这个词语来自于股票交易,是指以某种估值指标衡量股价跌到最低点,尤其是短时间内大幅下跌时买入,预期股价将会很快反弹的操作策略。抄底策略严格意义上适合于股票、期货等场内交易非常活跃、换手率高、价格波动大的投资标的。

抄底可以是一个短期或者中长期的投资策略。

短期策略:根据股票或者期货的一些技术指标(例如KDJ、MACD)判断买入和卖出的时机。

中长期:可以从两方面去看,第一、估值指标(例如PE值、PB值)是不是处于历史的低位;第二、指数点位是不是处于历史的低位。

01抄底策略对理财产品适用吗?

从有效性来讲,抄底策略不是对所有理财产品都适用。

首先,对于大多数基金等理财产品来说,用于判断交易时机的技术指标是不适用的,因为很多基金的交易量、换手率和波动性远远不及股票或者期货。

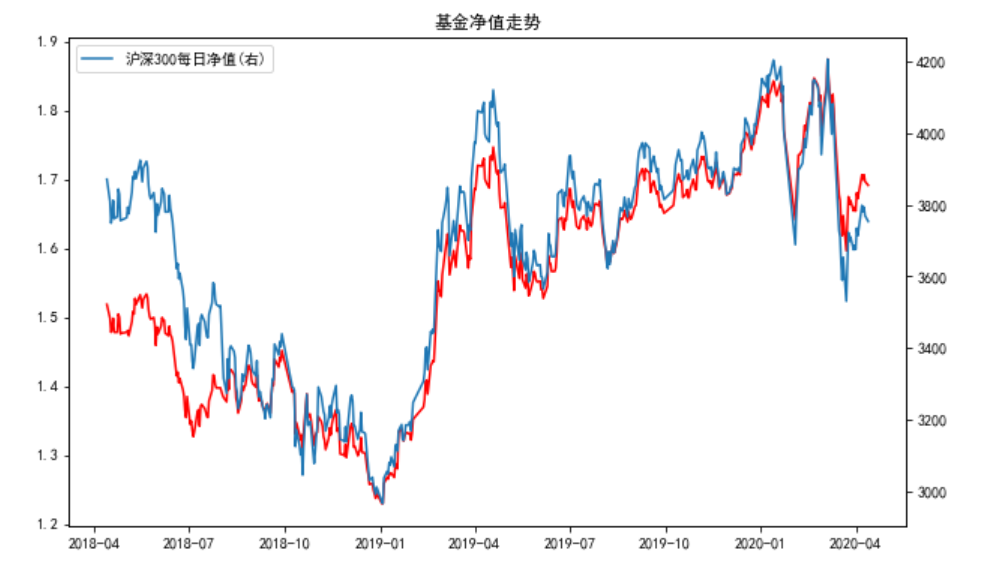

我们来看个简单的例子:下图是一个纯债基金近两年的单日净值走势(红色),对比沪深300同期的单日点数(蓝色)。可以看到,沪深300有有明显的“坑”——U字形的底部。但是纯债基金的单位净值几乎以直线的趋势向上,波动极小,不存在明显的“坑”可以进行抄底。

其次,主动型基金的基金经理会不定时进行换仓,并以季度的频率公布前十大持仓的股票或债券。作为投资人,你对实际持仓的的认知是滞后而且被动的,既不知道什么时候调仓,也不知道所有持仓股票的情况。所以你很难计算准确的估值指标。而且由于存在调仓,计算估值指标历史百分位这种方法的有效性大大降低,因为对比的东西(底层持有的资产)很有可能就不一样,这样的对比没有很大意义。

因此小码认为,从效果来看,银行理财、保险类理财、货币基金和大部分的主动型基金(包括债类和股票类基金)都不适合做抄底策略。适合抄底策略的基金,我推荐被动型的指数型基金。

指数型基金大多数是被动复制权益类市场的指数,例如上证50、沪深300。或者一些行业指数,例如国证生物医药指数,中证食品饮料指数等。被动型说明基金经理不会进行主观的调仓(除了一些增强型指数基金),我们可以采用上述提到的抄底方法对底层指数进行分析,判断未来指数的走势,然后再通过买入该指数的被动型基金,把我们对未来的预期变现。

下图是一个沪深300指数基金的单日净值(红色)和沪深300指数(蓝色)的每日点数对比图。可以看到他们的走势和变化的幅度几乎完全一致,也就是说指数的底部,就是该基金的底部。我们可以通过分析指数的估值指标,对该基金进行抄底。

02具体怎么估算?

小码这里展示的是如何用PE/PB这两个估值指标判断是否可以抄底。具体的工具用到了万矿(python)。

第一步:筛选出出历史上与当天PE/PB值接近的的日期(+-1%)

第二步:模拟在第一步筛选出的日期买入沪深300,并且持有三个月、六个月和一年之后的收益率。

第三步:计算出第二步得出的收益率中,获得正收益的比例、平均的涨跌幅、最大/最小涨跌幅

第四步:对第三步得出的数据进行解读,并判断是否该买入沪深300指数基金

第一步:

计算出历史上与当天PE/PB值接近的的日期(+-1%)

这里我使用了2020/4/13日的沪深300PE和PB值作为标准,筛选出历史上(2005/4/8-2020/4/13)与2020/4/13日PE和PB值接近(+-1%)的日子,部分结果如下:

第二步:

模拟在第一步得出的日期买入沪深300,并且持有三个月、六个月和一年之后的收益率。

PE结果(部分)

PB结果(部分)

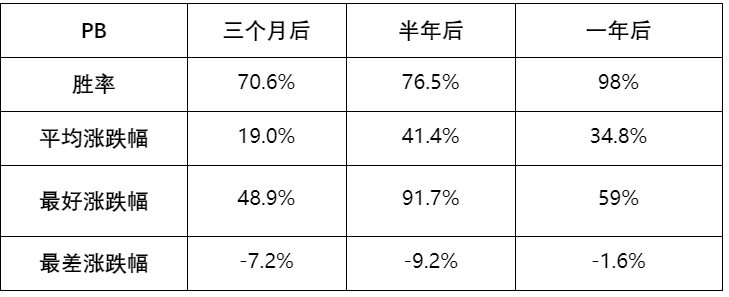

第三步:

计算出第二步得出的收益率中,获得正收益的比例(胜率)、平均的涨跌幅、最大/最小涨跌幅

第四步:对得出的数据进行解读

首先,历史数据不代表未来

从第三步的数据来看,可以得出以下结论:

1) 从历史的回测数据来看,目前沪深300的确处于估值的低位。目前PE的估值处于历史左侧分布的21.3%,PB估值处于历史左侧分布的7.7%。考虑到沪深300的组成基本是蓝筹股,所以用PB值对估值水平进行判断会更合适一些。

2) 回测数据来看,反弹的可能性很大。以这个估值水平买进沪深300获得正收益的概率(胜率)较高。除了PE的半年度测算(只有28%),其他的投资区间的胜率都大于70%。

3) 持有的时间越长,获得正收益的概率越大,并且平均收益率更高

4) 必须要注意的风险:比较平均收益率、最好/最差收益率,可以发现收益率的波动性很大。并不是说获得正收益的概率高,就一定会获得正收益

03具体怎么选择产品?

充分了解了目前指数的估值水平和风险之后,如果你认为现在的确是抄底的好时机,接下来的步骤就是选择一个好的指数基金进行投资。

一般指数基金分为纯跟踪型指数基金和增强型指数基金。对于跟踪型指数基金,跟踪误差越小越好;对于增强型的指数基金,在跟踪指数的基础上,通过基金经理的主动管理能力,获得越高的超额收益越好。所以纯跟踪型指数基金主要看基金经理复制指数的能力,增强型指数基金主要看基金经理主动管理能力。

小码这里推荐一个创金合信沪深300指数增强基金。它是一款在整体偏离度不大的基础上,能保证优秀超额收益的产品。

创金合信沪深300指数增强A近一年收益率走势vs沪深300

关于选择A类还是C类产品上,一般少于100万的申购金额如果持有不超过365天,我建议可以选择C类的,持有超过一年建议选择A类。