01行业资讯

◆基金投顾江湖之争:55家机构入场,基金、券商、三方代销机构、银行群雄逐鹿!

21世纪经济报道 2021.07.21

目前,公募基金投顾试点落地已一年半有余,虽未彻底改变“基金赚钱,基民不赚钱”的怪圈,但从首批18家试点机构展业来看,都在依托自身优势的基础上交了一份答卷。

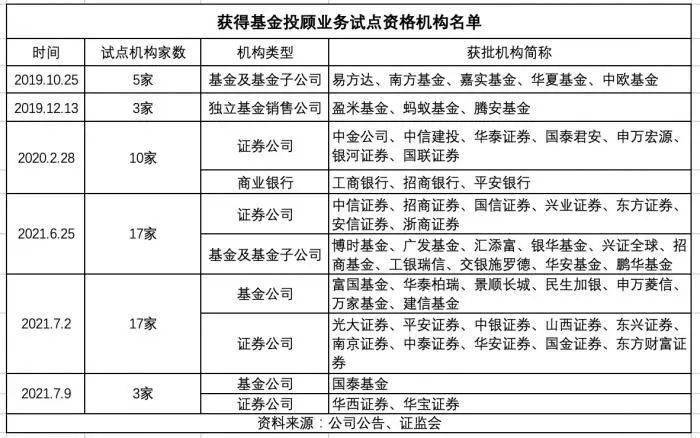

今年6月以来,新一批的投顾试点机构陆续拿到备案函,包括18家基金公司和19家券商,加上首批18家基金投顾试点机构,基金投顾大军已有55家。与此同时,随着基金投顾试点趋于常态化,可以预见会有更多的机构获批基金投顾试点。

但是市场不是一块无限大的蛋糕,那么在基金投顾这个新赛道里,谁才是真正的弄潮儿?

目前, 我国公募基金规模也达到23万亿元,未来基金投顾发展空间同样广阔,拿到批文的机构都在积极筹备。

基金、券商、第三方机构、银行四方逐鹿

试点的四类机构开展基金投顾业务,各有优劣势。已获批的55家机构里,基金及基金子公司有23家,券商26家,第三方机构3家,银行3家。基金投顾业务试点获批机构因机构类型不同,业务进展会有所差异。

在华南某券商公司人士看来, 第三方基金销售机构基金投顾展业优势最明显。第三方基金销售机构拥有金融科技和客户流量,可筛选和配置到更多不同的基金类型,且不存在严格的“白名单” 制度。

其次是券商和基金公司的投顾业务,二者都具备专业的投研能力,不同的是,基金公司投顾渠道布局多样化,但基金产品不够丰富。

券商投顾业务经验丰富,但客户体量不及银行。同时,券商在协同效应上存在可能,营业部交易零售客户、投行及财富管理业务的存量客户,都会是投顾业务的潜在客户。

银行在客户体量、渠道优势、人力储备等方面有明显优势,有助于根据客户画像推荐适合客户风险偏好的基金组合。

华创证券分析师徐康表示,第三方基金销售公司在流量和用户基础上占据绝对优势。腾安基金依靠腾讯平台对用户需求的调查推出腾讯官方投顾业务“一起投”。蚂蚁集团则与美国 Vanguard(先锋领航)集团联合推出“帮你投”,成为国内首家合资基金投顾。

基金公司主要通过两种方式参与基金投顾业务,一是通过旗下财富管理平台开展业务,二是与第三方基金销售机构合作。中欧基金、 嘉实基金、华夏基金分别依托旗下基金销售子公司中欧钱滚滚、嘉实财富和华夏财富开展业务。南方基金和易方达基金选择与第三方基金销售机构开展合作,筛选和配置全市场公募基金产品。

券商和银行通过线上+线下相结合的模式开展投顾业务。2021年6月中信建投证券投顾品牌“蜻蜓管家”正式上线京东金融,2021年6月22日,基金投顾正式面向试点营业部上线。

第一梯队格局初现

证监会公布的最新数据显示,目前投顾市场规模为 500亿元,共服务250万户客户。此前,蚂蚁基金旗下帮你投官方披露,截至2021年4月,帮你投上线一周年的用户数量达100万,其中五成用户为90后。

在用户数量上,第三方基金销售机构,特别是蚂蚁基金已经在第一梯队,服务超总量四成的用户。证券公司里,国联证券的保有规模最多,接近总额的二成。

2020年4月21日,国联证券上线基金投顾业务“基智投”,运作一年后,约 9万名基金投顾签约客户,总保有规模近90亿元。

2020 年11月,杭州银行与国联证券正式牵手,合作推出“神机营”基金投顾业务,开启银证合作。2021年4月22日,国联证券发布基金投顾新品牌“大方向”,提出“5+N”策略及服务体系。“5”代表国联证券面向财富体系内部客户开发的5个基金投顾核心策略,包括货币增强策略、“固收+”策略、股债平衡策略、偏股混合策略、权益精选策略,覆盖了从目标回撤不超过千分之一到不超过20%的不同风险收益特征。

“N”代表N个核心策略,延伸覆盖3种不同需求,包括面向内部客户更多差异化服务场景的策略、基于渠道合作方代销池形成的定制策略、基于渠道方共同参与策略开发的定制策略。

在策略上,投顾产品的投资策略数量集中在3-10个之间,根据投资范围的不同,策略风险等级可分为中低风险、中风险和中高风险,首批5家公募机构共上线 82个策略组合,其中有3个组合是基金公司为天天基金单独设立的,有10个组合是为蚂蚁单独设立。

兴业证券分析师蒋佳霖认为, 从未来规划来看,基金投资顾问业务在“投”的质量基础上加强对“顾”的投入,各公司将以客户为核心,做到投顾团队全流程陪同。

◆二季度公募基金盈利逾8700亿元

中国证券报·中证网 2021.07.22

7月21日,公募基金2021年二季报公布完毕,二季度及上半年最能赚钱的基金公司也随之出炉。天相投顾数据显示,在经济复苏和投资业绩回升提振下,二季度各类公募基金合计盈利达8700.1亿元,较去年二季度7557.27亿元的盈利,规模进一步增长。整体来看,叠加一季度亏损的2102.66亿元,今年上半年公募基金盈利近6600亿元。

天相投顾数据显示,二季度公募基金盈利超过8700亿元。分类型来看,混合型基金、股票型基金盈利分别达4937.94亿元和2489.01亿元;固定收益类产品也表现不错,债券型基金盈利达618.27亿元,纳入统计的685只货币基金合计盈利达542.32亿元。此外,QDII、FOF、商品基金亦实现了正收益,盈利分别为57.31亿元、41.15亿元、14.11亿元。

从基金公司来看,二季度有数据统计的142家基金公司(含有公募资格的券商资管)均实现盈利,其中有25家基金公司盈利均超100亿元。凭借巨大的管理规模和相对不错的投资业绩,大型基金公司贡献了大多数盈利。易方达基金旗下各类基金二季度合计盈利656.80亿元,位列第一;华夏基金和汇添富基金则以599.69亿元和505.84亿元的盈利水平紧跟其后,广发基金、富国基金、中欧基金、南方基金分别以436.39亿元、403.22亿元、385.88亿元和347.78亿元的盈利位列第四到第七,嘉实基金、工银瑞信基金、银华基金也进入前十。

整体来看,2021年上半年,142家基金公司中有139家整体实现盈利,其中有19家基金公司盈利均超100亿元。易方达基金、汇添富基金、华夏基金、中欧基金和广发基金位居前五,上半年分别盈利412.97亿元、382.59亿元、333.28亿元、294.24亿元和294.23亿元,富国基金、南方基金、工银瑞信基金、嘉实基金和银华基金也进入前十。

◆基金发行“贫富差距”巨大 前十公司抢占半壁江山

券商中国 2021.07.22

近期基金发行“基尼系数”有点高,呈现出冰火两重天的局面。

今年以来,市场共成立859只基金,其中,单只份额超过100亿份的共有19只基金,且均被头部基金公司包揽,易方达、天弘、汇添富等组成的前十大基金公司共计发行275只基金,合计份额7554亿份,占据今年基金发行总额的47%。

销售渠道更倾向于头部公司

华南地区一家大型私募基金经理对券商中国记者表示,基金发行的分化主要源于两方面,一个是新发布局能力和品牌效应。作为大型公司,管理资产规模大、产品线完善,投资者能够更容易选择适合自己投资风格的产品,大型公司还具有更强的投研能力以及更好的过往业绩,明星基金经理也更具市场号召力。

另一方面,销售渠道之间会有竞争。大型基金公司凭借自身的股东背景优势,拥有较强的渠道和产品营销能力。以海富通基金为例,董事长杨仓兵接受专访时表示,“基金代销这一方面,股东海通证券给予我们非常大的支持。之前我们发行了一只重点产品,海通证券帮我们销售了6个亿。这次销售让海通证券也意识到他们强大的销售能力,让他们的财富条线增长了自信,所以这也是我们跟股东方之间相互成就。”

而银行渠道作为基金首发市场的主角,在与头部基金公司合作的销售业绩更为突出。该基金经理表示,银行要能够拿到好的产品,同时拥有畅通的销售渠道和一定量的客户,才能从中赚取到代销费用。因此银行会更愿意选择头部基金公司,销售“好卖”的产品。

值得一提的是,5月13日,中基协首次披露了公募基金代销保有量规模的前百强,在该份百强名单中体现机构之间代销实力差距很大,“股票+混合公募基金保有规模”方面,招行以6711亿元在31家上榜银行中遥遥领先。而在7月15日召开的财富生态合作伙伴大会上,招行宣布,近日该行零售AUM时点规模已突破10万亿大关,上半年AUM增量超万亿,超过去年全年增量的七成。

商业银行凭借网点及客户资源,在基金代销市场具有先发优势。在高净值客户的加持下,招商银行在基金代销领域存在感十足,年内新托管基金净值达到2433.64亿元,位居所有银行之首,合计托管基金净值1.65万亿元,排名第六。

◆多家基金公司换帅 年内公募高管变动达182人

证券时报 2021.07.19

进入7月份,公募高管变动掀起小高潮。近日,农银汇理基金公告总经理施卫离任,此外,易方达、鹏扬等基金公司也发生高管变动。今年以来,公募高管变动已达182人。

7月15日,农银汇理基金发布高级管理人员变更公告,公司原总经理施卫因工作变动于2021年7月14日离任,许金超代任总经理。据了解,施卫将回到农业银行履职。

7月17日,易方达基金也发布公告,陈丽园因个人原因于7月15日离任副总经理,转任公司其他工作岗位的说明是“另有任用”。

此前,鹏扬基金也发布公告,副总经理李刚因个人原因于7月9日离任,同时卸任多只基金的基金经理。

7月份以来,还有银河基金副总经理、首席信息官陈勇离任,股东另有任用;海富通基金副总经理王智慧因个人原因离职。

与此同时,多位新任高管走马上任。如7月2日,申万菱信基金发布公告称,陈晓升出任公司董事长,原董事长刘郎达到法定年龄退休。陈晓升曾任上海申银万国证券研究所总经理、申万宏源证券总经理助理等职。同一天,前海开源基金公告,秦亚峰将出任公司总经理。7月10日,红塔红土基金公告,杨洁从7月12日开始担任公司总经理。

此外,杨锴出任瑞达基金督察长,长盛基金明星基金经理郭堃升任公司副总经理。

Wind数据显示,截至7月17日,今年以来公募基金高管变动总人数达到182人,涉及83家公司。

◆土豪基民来了!1只产品持有1.28亿

中国基金报 2021.07.20

随着基金二季报披露拉开帷幕,恒越基金成为业内最早公布产品二季报的公募基金公司之一。

在恒越研究精选的持有人里面,有一位土豪去年以来一直加仓(今年5月暂停大额申购前),截至到今年一季度持有4258万份,二季度仍持有这么多。按最新净值3.01元计算的话,持基市值为1.28亿元。

据知情人士透露,此人为恒越的一位高净值个人客户,但客户身份信息不便透露。在单只产品上投那么多钱,这种高净值客户应该是冲着基金经理本人来的。目前,恒越研究精选持有人结构大致是个人客户约占70%,机构客户约占30%。

02营销动态

◆1600只基金实施“零费率”!基金代销业务要变天?

中国基金报 2021.07.20

银行主动降费率是为了看齐互联网平台。但从基金代销发展趋势看,这是转型的大势所趋。

分析人士指出,随着竞争主体增加和业态趋于丰富,基金交易佣金的收入比例必然下降。银行渠道当前依然占基金代销大头,在降费让利的同时,实际上是从产品销售角色向资产配置服务型角色转变,试图在新的渠道变革中占据先机。

平安银行近日在基金代销领域有大动作。而在这之前,已有招商银行、中国银行、建设银行、微众银行等机构祭出了“费率打折”等利器。

不止一家银行试水代销改革

实际上,平安银行此举,是近年来银行渠道在基金代销改革方面的一个缩影。

早在2020年,招商银行就对部分指数基金和债券基金申购费率打了一折。此外,包括招行的摩羯智投、基金简易组合等服务涉及的基金产品申购费率,也调整为一折。

大势所趋 抢占先机

银行主动降费率是为了看齐互联网平台。但从基金代销发展趋势看,这是转型的大势所趋。

首先,随着独立基金销售机构的崛起,银行代销渠道虽然占据代销市场大头,但占比有所下滑。中基协此前发布的数据显示,2015年-2019年,商业银行、证券公司、基金公司直销的公募基金销售保有规模占比出现下滑,其中商业银行占比由25.22%降至23.59%,独立基金销售机构由2.14%升至11.03%。

业内人士指出,第三方销售平台的兴起,在逐渐蚕食银行的份额。在可预见的未来,随着互联网新生代逐渐成为投资主力军,银行渠道的基金销售份额可能会流失更多,改革可以说是必然要走的路。

其次,随着基金投顾等业务兴起,基金渠道的经营模式也在发生改变。近日植信投资研究院发布的《中国财富管理行业发展报告(2020-2021)》指出,财富管理行业正在从过去的“卖方销售”角色向“买方顾问”角色加快转变,不断增强投研能力和基础服务能力,以此改善投资者的体验感,增强获客能力和客户黏性。在这过程中,不同行业机构有“外部抱团”趋势,预计将有更多的财富管理机构发挥各自比较优势,探索形式多样的战略合作。

以上述建设银行与中金公司合作的“财富管家计划”为例,该计划对客户实施零费率,并且在“售后”端加入了陪伴角色。中金资管部大类资产配置团队与建行建立月度分享机制,交流市场投资策略及市场观点,同时还定期为持有“财富管家计划”产品的投资人,举办市场观点讲座的活动,试图建立管理人、代销机构和客户三方的长期信任关系,加深与客户的黏着度,提升客户购买产品的持有体验。据悉,该模式在建行体系是首创,由各项指标排名靠前的深圳分行小范围先行先试。

03机构动态

◆先锋领航投顾:基金投顾之“顾”举足轻重 尚需掘井及泉

证券时报 2021.07.20

作为国内首家获得投顾资质的独立第三方试点机构,先锋领航投顾近期也接连迎来利好。先锋领航投顾的业务诀窍在哪?对基金投顾行业的未来发展又持有怎样的看法呢?为此,证券时报记者专访了先锋领航投顾CEO张宇。

先锋领航投顾的最新业务进展如何?

张宇:目前,先锋领航投顾的基金投顾服务——“帮你投”,累计服务用户数已突破200万规模。此外,为进一步强化“帮你投”的普惠性,我们将起投门槛大幅下调,由原来的800元变为100元。

与现有的基金、券商、银行等机构推出的投顾服务相比,您认为先锋领航投顾有哪些特点?

张宇:独立性。先锋领航投顾是一家独立的第三方基金投顾服务公司,与基金、券商、银行出身的投顾机构最大的不同是,我们不发行、也不销售任何产品。

自上线以来,“帮你投”总计有11个产品及服务是基于用户的反馈来迭代的,比如定投功能、更加丰富的底层基金池,以及通过优化调仓引擎,减少货币基金配置比例,增厚用户资金的使用效率和收益等。

我们认为,作为连接用户和卖方机构的桥梁,投顾机构除了能帮助用户更省心、更便捷、更专业地进行财富管理外,还有望改变原来金融机构以销售产品为导向的“卖方市场”逻辑。伴随着更多投顾机构的入局和服务的深入,投顾有望促进金融行业整体从“产品导向”向“客户导向”迈进,从“财富产品销售”向“客户需求驱动的投顾模式”转型,最终实现财富管理行业和用户的长期共赢。

环顾市场,“帮你投”在客户风险偏好、组合设计、陪伴服务等方面都有哪些具体考量和操作?

张宇:因为国内投顾市场刚刚起步,目前投顾用户主要以基金用户为主,所以存在频繁操作、持有时间短、追市场热点、看重收益等倾向。基于这一情况,“帮你投”在进行本土化运营的同时,尤其注重对用户在投前、投中、投后的持续陪伴与服务,培养用户“长钱心智”。

依托技术优势,“帮你投”也在持续优化“千人千面”的“顾”的能力。上线一年期间,“帮你投”陆续在支付宝APP内推出包含客户报告、投资笔记、市场资讯、投资理念等超过160期投教内容。通过数据算法,对于具有不同投资经验、风险偏好、账户配置情况、持有时间等维度的用户,我们会推送不同的资讯服务和投教内容,比如新手用户会学到更多基础理财知识,成熟客户会了解到更多市场资讯和模型测算等信息。

◆超35亿!这家明星云集的个人系基金公司首秀来了

中国基金报 2021.07.17

个人系基金公司新秀—汇泉基金旗下1号公募基金16日结束募集,首募规模超过了35亿!

汇泉策略优选,首募规模超35亿

基金发售公告显示,该基金自6月21日起至7月16日止通过销售机构公开发售,其中通过光大银行公开发售时间为7月8日至7月16日,首募规模上限为50亿元。代销渠道涵盖银行、券商及第三方销售等共计17家机构。其中,主要代销渠道是光大证券和光大银行,同时也在蚂蚁、腾安、天天等线上平台销售。

对于一家刚于去年获批设立的个人系基金公司而言,这样的销售成绩已属不易。两位二十年公募老将联袂管理的市场号召力可见一斑。

据了解,作为两位创始合伙人双剑合璧打造的汇泉1号公募,梁永强和杨宇两位基金经理自购了汇泉策略优选200万,且持有期为10年。

◆国投瑞银基金董事长变更 中方股东总经理接任

中国证券报·中证网 2021.07.23

7月23日,国投瑞银基金发布高管变更公告,因工作变动,该公司董事长和法定代表人叶柏涛离任,接任者为股东方国投泰康信托有限公司总经理傅强。

04行业专题

◆平安证券:投顾策略的分析和优选

当前基金投顾策略的基本情况与分类:2019 年10 月,基金投顾业务试点,开启了财富管理的新时代——以产品为中心向以客户为中心,从卖方投顾迈向买方投顾。截至今年 4 月底首批试点金融机构合计服务资产规模超 500 亿元,服务投资者超过 200 万户。考虑到公募基金的投顾策略推出最早,类型也更丰富,因此报告将以公募的基金投顾试点机构作为研究对象。截至 2021年 6 月 18 日,5 家公募试点机构共上线 82 个策略组合。根据投顾组合的投资目标和策略等,目前市场上已有的组合可划分为四大类:目标风险、场景模式、目标投和特殊策略。

内容标签:基金投顾、策略组合

报告目录:

- 当前基金投顾策略的分类

- 策略组合的评价分析框架

- 策略组合评价的实例分析

05基金新发

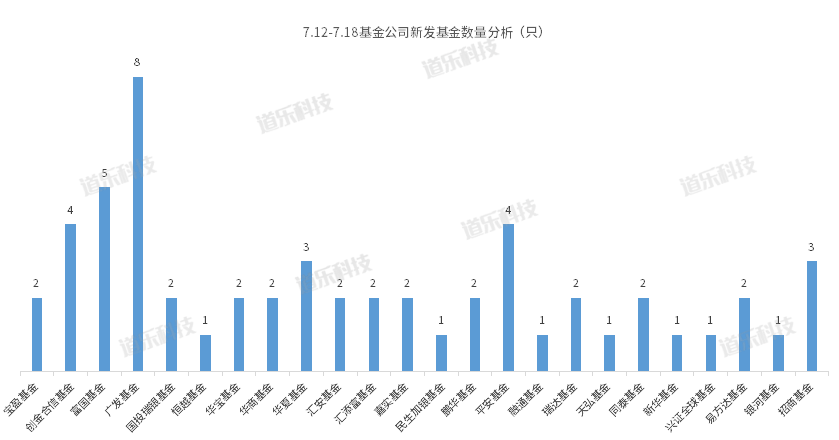

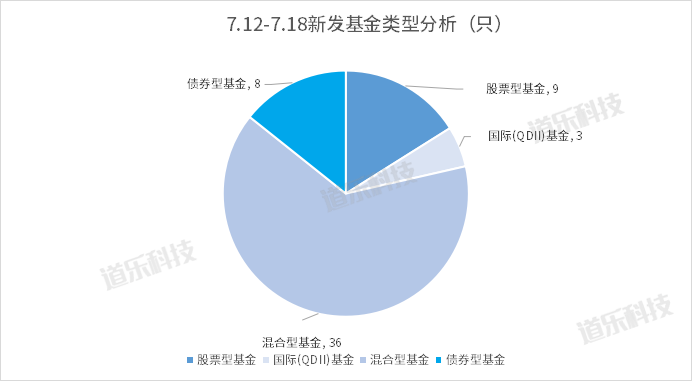

据Wind显示,本周共23家基金公司发行56只新基,其中广发基金发行数为本周最高,共发行8只,其余基金公司发行数均小于等于6只。投资类型有混合型基金、股票型基金、债券型基金及QDII基金。具体情况如下:

06运营数据

1.蚂蚁财富号运营动态

可点击上方原文链接,查看蚂蚁财富号粉丝数一览表。

2.理财直播运营动态

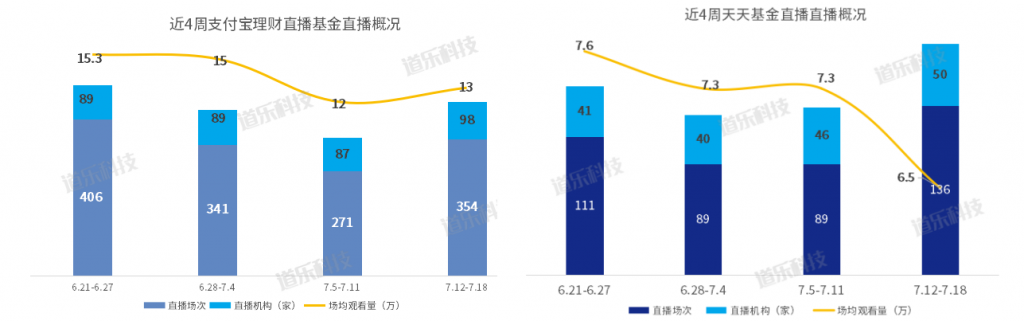

- 支付宝理财直播:上周(7.12-7.18)共98家机构开了354场直播,环比增加73场。平均每家机构直播3.6场/周,场均观看量13w,较上周直播场次及场均观看量均呈上升状态。

- 天天基金直播间:上周共50家机构开了136场直播,环比增加46场。平均每家直播2.7场/周,场均热度6.5w,较上周相比场均热度呈现上升趋势。

- 本周支付宝理财直播平台开展本月的18财富日活动,本次活动以”理财就要拿得住”为主题,活动形式为参与互动抽大奖,最高抽取49999元。此外华南6大基金公司开启联合直播活动,主题为”金牌管理人服务联盟”。

获取更多行业资讯,请关注道乐科技微信公众号