基金周报摘要

行业动态

- 券商半年业绩全面向好,卖方研究预计半年净利逼近900亿

- 基金自购潮再现,年内购入金额近26亿元

- 迷你基金面临清盘压力,极致打法蕴藏大风险

- 东方财富、中信证券因网络安全事件被点名,行业积极提升信息科技水平补短板

- 年内9家券商资管现高管变动

产品动态

- 主题类ETF份额创年内新高,7只基金份额连续增长

- 股票ETF总规模突破1.5万亿元整数关口

- 多家基金正积极筹备REITs指数基金

- 多家公募积极布局浮动管理费基金

营销动态

- 至少15家券商举办ETF实盘大赛,投教和奖励“双管其下”

- 基金公司密集和部分销售渠道“分手”,头部销售渠道市占率却不断提升

- 撼山易撼基金代销难,直销与投顾需双管齐下

- 基金直销转战社交媒体,不法分子冒充官方APP

- 基金经理频繁路演力不从心,AI赋能助工作

机构动态

- 招行公募基金保有规模突破万亿,为业内首家

- 海通证券·财联社首届指数投资生态圈论坛成功举办

01 行业动态

◆券商半年业绩全面向好,卖方研究预计半年净利逼近900亿

财联社 2023.07.15

7月14日,新增9家券商股披露2023年半年度业绩预告,目前披露该数据的券商或上市主体达23家,其中22家归母净利润为正。

有卖方研究预计,今年上半年,43家上市券商归母净利润将同比上升22.36%至882.46亿元,受市场回暖带动的重资本业务增长是业绩上升的主因,预计投资业务收入同比增长86.31%至949.86亿元。

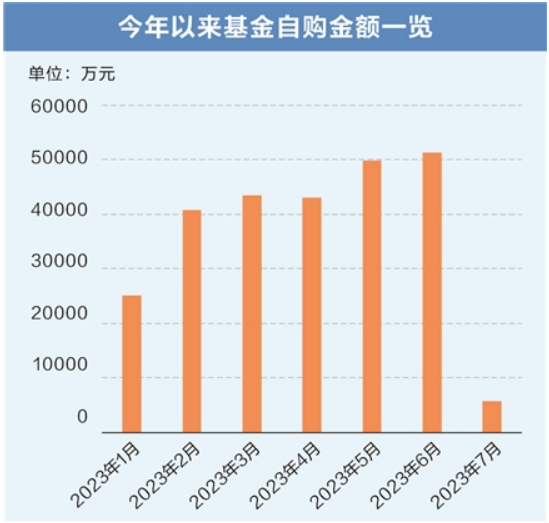

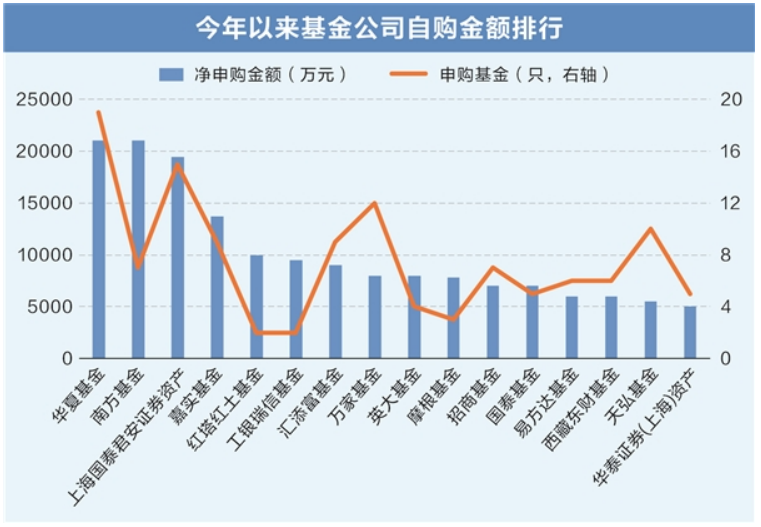

◆基金自购潮再现,年内购入金额近26亿元

证券时报网 2023.07.17

截至7月16日,共有66家机构已自购25.93亿元旗下基金。

其中华夏基金自购旗下基金19次,操作最为频繁。从自购金额来看,华夏基金、南方基金自购金额超过2.1亿元,排名靠前;国泰君安资管、嘉实基金、红塔红土基金紧随其后,自购金额均超过1亿元。

从单只基金来看,剔除REITs和债券型基金,年内共有10只基金已完成1200万元以上自购。从基金类型看,自购的基金类型主要包括FOF、混合型和股票型,分别已完成6.42亿元、6.4亿元、6.3亿元,合计占比逾七成。

◆迷你基金面临清盘压力,极致打法蕴藏大风险

证券时报网 2023.07.17

近日,博远博锐混合发起、中银瑞利灵活配置混合、中银裕利灵活配置混合等基金集中清盘,且大多是因为规模太小,触发了合同终止是由。

Choice数据显示,截至7月12日,7月以来共有19只基金清盘(不同份额分开计算);年初以来,被清盘的基金数量更是达到了239只。与此同时,诺德新生活混合、东吴移动互联混合、银华体育文化灵活配置混合今年上半年分别上涨75%、71%、64%。截至一季度末,这些基金的规模均未超过2亿元。

有基金公司人士直言,在迷你基金中,极致打法容易出彩。且代销机构更喜欢风格极致、匹配市场风口的基金。但迷你基金这种极致打法也蕴藏很大风险。格上富信产品经理张怀若认为,迷你基金踩对了市场热点,会获得超额收益,押错了,会引发大幅回撤,甚至导致赎回,令基金面临清盘。

◆东方财富、中信证券因网络安全事件被点名,行业积极提升信息科技水平补短板

证券日报网 2023.07.14

7月13日,深圳证监局对中信证券及三名相关人员出具警示函,起因是中信证券在2023年6月19日的网络安全事件中,存在机房基础设施建设安全性不足,信息系统设备可靠性管理疏漏等问题。今年3月,东方财富证券也因在信息系统升级论证测试不充分、未及时报告网络安全事件的问题被西藏证监局点名。

近年来,证券行业资产规模持续增长、盈利能力不断提升,但行业整体信息技术投入不足、信息系统架构落后、信息技术管理能力欠缺等,已成为长期制约行业信息系统安全的主要问题。

从上市券商信息技术的投入来看,2022年,华泰证券、中金公司、国泰君安、海通证券、招商证券、中信建投、广发证券、中国银河等8家券商的信息技术投入均超10亿元,华林证券、方正证券的信息技术投入同比增幅均超20%。

◆ 年内9家券商资管现高管变动

财联社 2023.07.12

日前,招商证券原研究发展中心总经理张良勇正式出任招商资管董事长;7月7日,光证资管聘任常松为公司总经理,有业内人士认为,此次常松的上任,或是光证资管公募化转型的一大重大举措。

据不完全统计,2023年来,已有包括德邦资管、银河金汇、浙商资管、招商资管、长江证券资管、东方红资管、财通资管、安信资管、光证资管等在内的9家券商资管子公司出现高管离职变动的情况。

02 产品动态

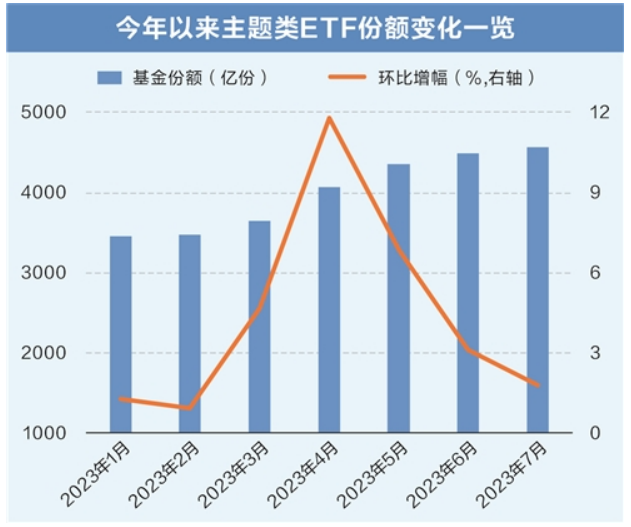

◆主题类ETF份额创年内新高,7只基金份额连续增长

证券时报网 2023.07.17

7月以来主题类ETF份额合计增长80.84亿份,环比上个月增长1.8%。按每个月度计算,主题类ETF基金份额已连续6个月增长,最新份额创今年以来新高。

在众多主题类ETF中,按月度计算,今年以来每个月基金份额均增长的ETF仅7只。

◆股票ETF总规模突破1.5万亿元整数关口

证券时报网 2023.07.14

Wind数据显示,截至7月13日,在当日市场大涨行情中,全市场742只股票ETF总规模15082.59亿元,正式突破了1.5万亿元整数关口。

在当天大涨行情中,股票ETF市场总份额萎缩19.65亿份,但资金出现了10.78亿元的净流入。从资金流向看,在13日大涨行情中,资金更为青睐大盘宽基指数。

◆多家基金正积极筹备REITs指数基金

中国基金报 2023.07.16

据中国基金报记者了解,多家基金公司正在积极筹备REITs指数基金,行业内至少有10家以上基金公司已经向交易所递交申请函。

早在2022年12月15日,中证指数有限公司正式对外发布中证REITs(收盘)指数。截止7月14日,中证REITs(收盘)指数自由流通市值合计363.02 亿元,样本最大自由流通市值65.65亿元,样本最小自由流通市值4.85亿元,样本平均自由流通市值15.13亿元,样本自由流通市值中位数9.00亿元。

指数产品有望进一步活跃REITs市场,增加市场厚度。而在未来产品布局上,深交所建议,我国提前布局R-ETF,一可探索发展公募REITs和REITs指数,适时推出相关ETF产品;二可探索和开发全球REITs ETF。

◆多家公募积极布局浮动管理费基金

中国基金报 2023.07.17

7月8日,首批3只与规模挂钩的浮动管理费率产品和8只与业绩挂钩的浮动管理费率产品报会并被正式接收。此前,中欧时代共赢、工银瑞信远见共赢、博时惠泽等多只与持有期挂钩的浮动管理费率产品已获受理,目前处于第一次反馈意见阶段。

日前,上海一家中型基金公司也上报了一只三年定期开放混合型基金,与此前上报的业绩挂钩浮动管理费基金在名称上非常相似,业内判断这只产品或也是一只浮动管理费基金。

03 营销动态

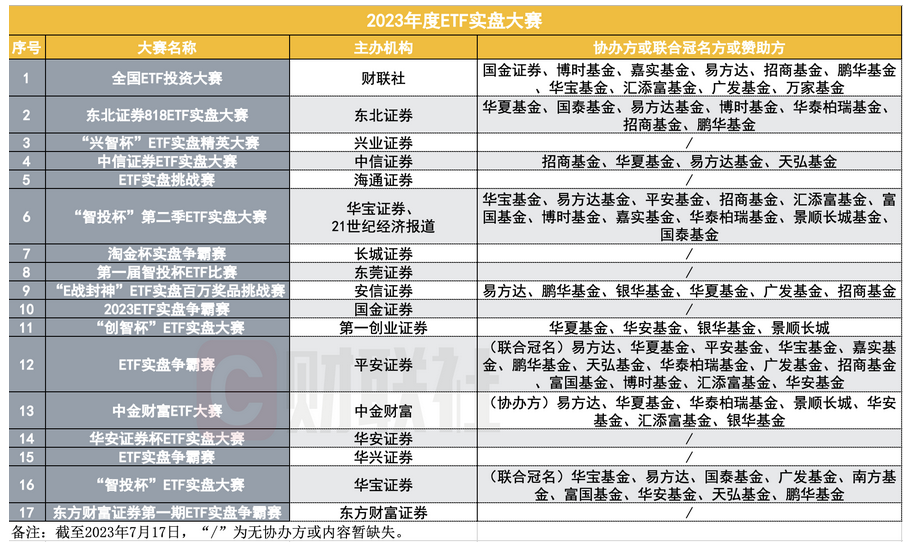

◆至少15家券商举办ETF实盘大赛,投教和奖励“双管其下”

财联社 2023.07.17

年内举办ETF大赛的券商已多达15家,呈现整体爆发之势。就在7月17日,至少同天可见近10场ETF大赛的海报,这其中包括国金证券、兴业证券、东北证券、东方证券、平安证券等海报在刷屏。

重要的是,不仅是各机构,交易所也在发起ETF大赛。

ETF实盘赛有着丰富的投教色彩,比如华安证券在大赛中设置了趣味投教答题环节;东方财富证券设置了“答题赢奖”专题,参与答题赢取福利券,同时可以学习ETF理财小知识等。同时,券商为ETF实盘大赛准备了丰厚的奖励支持,比如说华宝证券总奖池超过50万元,有的比赛总奖池甚至高达100万。

◆基金公司密集和部分销售渠道“分手”,头部销售渠道市占率却不断提升

中国基金报 2023.07.17

截至7月15日,今年以来合计有26起基金管理人和部分销售机构终止合作情况,不仅有第三方独立销售机构,也有一些农商行。与往年同期相比,基金公司对销售机构的清理明显加速。

与此同时,“100强”的基金销售机构非货基金保有规模集中度进一步提升,基金销售格局的“马太效应”日益明显。截至今年一季度末,招商银行、蚂蚁基金、天天基金、工商银行,建设银行等14家机构基金保有规模均超过1000亿元,上述14家机构保有规模合计占百强机构总规模的66.16%。

◆撼山易撼基金代销难,直销与投顾需双管齐下

证券时报网 2023.07.17

7月8日,证监会发布公募基金费率改革工作安排。在此背景下,为了更好地让公募产品真正发挥普惠金融的作用,基金公司、销售机构与投资者的关系也将迎来变局。

目前,国内基金公司的销售仍高度依赖基金代销机构,基金销售仍以代销为主。多位业内人士表示,在此格局下,对直销业务进一步探索有助于实现销售途径多元化,并改善行业生态。此外,相关人士认为,发展投顾业务是下一步的关键,核心是推动基金销售实现从“以产品为中心”的卖方模式向“以客户为中心”的买方模式进行转变。

◆基金直销转战社交媒体,不法分子冒充官方APP

证券时报网 2023.07.13

近日,汇丰晋信基金公司关注到市场上有不法分子通过虚假证券公司、基金公司APP实施诈骗。但截至目前,汇丰晋信基金并无官方APP。无独有偶,兴华基金近日公告称有不法分子假冒该公司APP、网站进行虚假宣传,谋取非法利益,而兴华基金目前也并没有上线官方APP。

虽然近期仿冒APP的骗局,都及时被基金公司澄清,但也暴露了部分基金公司“没有APP”的尴尬直销现状。但这并不意味着公募放弃了直销,近年来兴起的微信公众号、小程序,乃至蚂蚁财富号、小红书、抖音等渠道,都成为了公募发力直销的新型平台。

◆基金经理频繁路演力不从心,AI赋能助工作

上海证券报 2023.07.17

对于大部分基金经理而言,遇到新基金发行或者老产品持营的时候,基本上需要在银行、券商等渠道进行路演。此外,基金经理也常常在互联网基金销售平台进行直播。据道乐研究院统计,今年一季度,在蚂蚁财富平台共有124家机构开展了3700场直播。

但人的时间、精力是有限的,路演的次数越多,占用基金经理的时间就越多。对于一位合格的公募基金经理而言,需要大量研究信息的输入。值得一提的是,随着技术的进步,AI正在赋能公募行业,部分基金公司推出基金经理“数字人分身”,帮助基金经理分担工作。例如,近日汇添富基金发布一则视频——“基金经理马翔数字分身探索2023世界人工智能大会”。

04 机构动态

◆ 招行公募基金保有规模突破万亿,为业内首家

券商中国 2023.07.13

日前,招行举办财富合作伙伴论坛,70多家主要资管机构的高管参与,相当于半个资管圈都来了。会上招行宣布,其公募基金保有规模逆势突破10000亿。由此,招行成了业内首家公募基金保有规模突破万亿的银行。

截至目前,招行共与90余家基金及资管公司、14家银行理财子公司、40余家保险公司建立了合作,代销产品万余种,打造了一个覆盖超4300万价值客户的财富管理共营阵地。

招行财富开放平台的142家合作伙伴通过入驻“招财号”,合作机构日均触达客户多达114.5万人次。这些财富客户展现出四个优质特征:一是更忠诚;二是更活跃;三是资产水平更雄厚;四是财富属性更强。

同时,招行财富开放平台服务的触达人数,有望维持10%的增速。落脚到客户行为路径,招行的财富客户较其他金融产品资讯类APP的客户更加聚焦持仓,而这意味着合作机构可以充分借力招商银行APP,更加高效地转化客户理财投资行为。

◆ 海通证券·财联社首届指数投资生态圈论坛成功举办

财联社 2023.07.13

7月12日,海通证券、财联社共同主办的“高质量 高起点”2023指数投资生态圈论坛成为行业现象级关注。这是首届指数投资生态圈论坛,成功吸引并汇集了指数投资参与者的强烈关注与深度交流。

本次论坛上,海通证券发布“指数投资创新服务联盟”,作为牵头发起单位,海通证券希望联盟以千万级用户流量的“e海通财APP”为入口,连接更多基金公司、专业的资产管理机构等,持续深化指数投资与财富管理的协调联动。

同时,15位来自不同行业的领军人物在本次论坛的三场圆桌论坛带来了他们对指数投资时代的深度思考。

免责声明:以上信息均来自公开平台,我们力求客观公正使用网络工具,但对数据的准确性和完整性不作任何保证,文章中的信息或所表达的意见仅供参考。如数据有遗漏或有任何需求,请关注道乐科技微信公众号后台留言或发送邮件至research@szltech.com联系我们。